ある日、義理のお義母さんから連絡が来ました。

ということに。

僕がサラリーマン時代の頃、妻は誰もが聞いたことのある年収103万円の「103万円の壁」の範囲内で働いていました。

なので、その当時は所得税はかからず、厚生年金と健康保険においても僕の扶養となっていたわけです。

義理のお義父さんは一旦は定年となりましたが、嘱託(しょくたく)社員として今なお現役で働いています。

そこでお義父さんは社会保険に加入して厚生年金と健康保険に入っており、お義母さんは年収130万円という「130万円の壁」の範囲内で働いていたので、社会保険においてはお義父さんの扶養に入っていたんです。

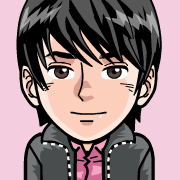

良く意味が分からない人からすると、「103万円の壁」も「130万円の壁」も分からないと思いますし、さらに今回「106万円の壁」なるものが出来たわけですから、ちんぷんかんぷんですよね。

今回は自分のお義母さんにも説明できるように、簡単に「103万円の壁」と「130万円の壁」、そして新たに出来る「106万円の壁」についてお話ししたいと思います。

「103万円の壁」=所得税を払うか払わないかの壁+配偶者控除の壁

昔から耳にしている「103万円の壁」を一言で言うと、所得税を払うか払わないかの壁のこと。

年収103万円より少ない正社員なんてありえないと思うので、ここではアルバイトやパートで働いている人を対象にしますが、平均して103万÷12ヶ月≒85,833円 / 毎月の収入がある人だと、103万円を超える計算になります。

ただ、年収の考え方には2種類あって、1月~12月までをきっちりと足していく年収の計算の方法と、きっちり年間で見るわけじゃなく少しあいまいに、「毎月これぐらい貰っているからあなたの年収は●●万円ね!」という見込み年収という考え方があるんです。

「103万円の壁」の場合は、前者の1月~12月までの年間の収入がきっちり計算されるパターンなので、所得税を払わないで済むためには年間で103万円以内に収めておかないといけません。

103万円の内訳は?

国が所得税を計算する時、貰った給料全てから計算するわけではありません。

誰もが受けられる控除というものがあります。

給与収入(いわゆる会社から口座に振り込まれる給料)がある人が受けられる控除は、基礎控除と給与所得控除というものです。

まずは基礎控除について。

確定申告や年末調整において所得税額の計算をする場合に、総所得金額などから差し引くことができる控除の一つに基礎控除があります。

基礎控除は、ほかの所得控除のように一定の要件に該当する場合に控除するというものではなく、一律に適用されます。

基礎控除の金額は38万円です。

国税庁ホームページより抜粋

「一律に適用されます」と書かれているように、所得税を計算する時には、1月~12月でもらった収入から一律で38万円がまず差し引かれるということです。

そして次に給与所得控除について。

給与所得の金額は、給与等の収入金額から給与所得控除額を差し引いて算出しますが、この給与所得控除額は、給与等の収入金額に応じて、次のようになります。(下図参照)

国税庁ホームページより抜粋

| 給与等の収入金額 | 給与所得控除額 |

| 1,800,000円以下 |

収入金額 × 40% (この額が650,000円に満たない場合は、 |

| 1,800,000円超 ~ 3,600,000円以下 | 収入金額 × 30%+180,000円 |

| 3,600,000円超 ~ 6,600,000円以下 | 収入金額 × 20%+540,000円 |

| 6,600,000円超 ~ 10,000,000円以下 | 収入金額 × 10%+1,200,000円 |

| 10,000,000円超 ~ 12,000,000円以下 | 収入金額 × 5%+1,700,000円 |

| 12,000,000円超 ~ | 2,300,000円(上限) |

分かりにくい書き方してますね。というか解説になってない…笑

給与所得控除を簡単に言うと、働いた人の所得税や住民税を計算する時に、給与収入から差し引くことができる控除のことです。

基礎控除のように一律ではないだけで、得ている収入によって変動するものの必ず差し引くことの出来る控除です。

この控除は給与収入を得ている人のみが受けられる控除であり、自営業などの人にはありません。(自営業の人は経費で処理が認められているから)

仮に年収80万円の人がいたとすると、この人の控除額は年収180万円以下なので【収入金額 × 40%】になります。

計算すると80万×40%=32万円ですね。

上記表を見直すと分かりますが、65万円に満たない場合は自動的に65万円が控除額になります。

このようにして、控除額がいくらになるかは自動で計算されて差し引かれていくわけです。

では、肝心の103万円の内訳ですが、

基礎控除38万円 + 給与所得控除65万円 = 控除額合計103万円

ということ。

これが「103万円の壁」と言われるもので、これを超えると所得税がかかるよ!というものです。

でも、超えたとしても103万円を超えた金額にだけ所得税はかかってくるので、例えば年収が105万円になって「103万円を超えてしまったー!!!orz」と慌てる必要はなく、103万円をオーバーしている2万円にだけ所得税は課税されます。

その額はと言うと、1,000円!です。(現時点での税率を適用してます。詳しくは国税庁のページをご覧ください。)

年収が103万円を超えたからと言って、いきなり何万円も何十万円も税金があがるわけじゃないのでそこは安心してください。

配偶者控除について

「103万円の壁」が所得税を払うか払わないかの壁になることはご理解いただけたと思います。

そしてこの壁にはもう一つ、配偶者控除を受けられるか受けられないかの壁にもなっているんです。

では、配偶者控除について。

納税者に所得税法上の控除対象配偶者がいる場合には、一定の金額の所得控除が受けられます。これを配偶者控除といいます。

国税庁ホームページより抜粋

控除対象配偶者とは、まさに先ほどの年収103万円以下の配偶者がいる場合ということですよね。

この配偶者控除の金額がまた大きい…

控除額はそれぞれ、所得税にかかる所得からマイナス38万円・住民税にかかる所得からマイナス33万円が控除されるというから驚きです。(現時点での大阪市の場合)

所得税の税率はこちらの国税庁のページから。

所得金額によって税率は変わりますが、一般的に10%~20%が多いでしょう。住民税は基本的に10%です。

ということは、夫が課税所得500万円のサラリーマンだとすると、所得税率は20%です。

その妻がパートで年収103万円以内の夫婦だとすると、夫の所得税は38万×20%=76,000円、住民税も33万×10%=33,000円は安くなる計算になります。

配偶者控除を受けるか受けないかで、その差約11万円です。

配偶者控除を受けるだけでこれぐらい税金が安くなるわけですが、妻の年収が103万円を超えるとこれらの控除が受けられなくなるというわけです。

でも、「じゃあやっぱり103万円以内に抑えた方がいいのね!」となるのは早計で、そんな年収103万円を超えた人のために、配偶者特別控除というものが設定されています。

▼大阪市の配偶者特別控除額の計算図

上記図は給与所得控除額である65万円を差し引いた後の金額が表示されているので、65万円プラスした金額が年収額として見て頂ければ、分かりやすいと思います。

配偶者特別控除は、103万円を越えた場合にも141万円までであれば、段階的に控除が受けられるというものです。

サラリーマンはサラリーマンなりに色々な控除があるんですね。自動的に算出されているから、分からなかったけど…。

こんな風に配偶者控除があるから、「働きたいけど税制優遇されるために年収103万円以内までしか働かないでおこう!」という女性の方が増えたとかで、配偶者控除という制度自体撤廃しようという話しもでてますね。

2016年12月追記

ここ最近では、配偶者控除が適用される額を年収103万円⇒150万円に拡大しようという案が出てきてますね。

まだ確定にはなってませんが、制度が変更になると大きく条件も変わって働き方も変化しなければいけなくなると思われるので、今後の国の方針を見守ることが必要です。

130万円の壁=社会保険に加入の壁

次に見ておきたいのが「130万円の壁」について。

103万円を超えると所得税が少しかかることは分かりました。(ちなみに住民税は年収100万円を超えるとかかりますが、ここでは細かいので割愛)

次に言われる130万の壁を超えてしまうとどうなるのか?

一言で言うと、自分で社会保険に加入しないといけなくなるということです。

ここでの社会保険とは、厚生年金と健康保険の2つについて差すこととします。

それが年収130万円までに収まっていると、社会保険の扶養に入っていられるんです。

さらに、この年収は見込み年収が130万円ということ。

130万円÷12ヶ月=10万8,333円が平均した1ヶ月の額という計算になりますよね。

もし仮に単月だけ、シフトに多く入って11万とか12万になっても、翌月にまた10万前後に戻れば問題なく、その場合は社会保険も年金も被扶養者でいられるということなんです。

年金を支払う必要なし!

自営業者などは国民年金を払っていると思います。

サラリーマンは給料から天引きで厚生年金というものを払っているはずです。

国民年金を払っている人を第1号被保険者、厚生年金を払っている人を第2号被保険者、とそれぞれ言います。

夫がサラリーマンで厚生年金を払っていて妻は年収130万以内でパートしているという場合、夫の扶養家族となっていれば妻が自身で年金を支払う必要はなくなります。

これは夫が厚生年金に加入していることで、扶養されている妻は第3号被保険者として国民年金に加入することができている(支払っていることになる)という制度です。

この仕組みを受けられるのが、年収130万円未満ということなんです。

※国民年金ではこういう概念はないので、配偶者が厚生年金に加入していることが大前提です。

健康保険料も支払う必要なし!

健康保険にも、自営業者などが払う国民健康保険と、社会保険の一つとしての健康保険(協会けんぽ等)があります。

これも年収130万円未満であれば、扶養として保険に加入できるというわけです。扶養に入っていれば、保険料も払う必要はありません。

※これも国民健康保険では扶養の概念はありません。

でも、もう少し条件があって、

- 収入が扶養者(被保険者)の収入の半分未満

が必要です。

要するに、夫が年収200万ぐらいしかないにも関わらず社会保険には加入していて、妻が扶養内で働こうと年収120万にしていた場合、夫の年収の半分以上になるのでダメ!という規定です。

と言いながら、半分を超えてても認めてくれるケースがあるようですが。

以下の記事にも、詳しく扶養に加入する時のことをまとめています。

その他、日本年金機構のページも参考に出来るかもしれません。

年収が135万円になって会社の社会保険に自分で加入した場合

仮に年収が135万円になって、配偶者の社会保険の扶養から外れた場合、自分で加入するといくらぐらいかかるのか試算してみたいと思います。

その前に以下の人の場合、会社の社会保険に加入しないといけません。

- 1日又は1週間の労働時間が正規で働く社員(正社員)の概ね3/4以上であること。

- 1ヶ月の労働日数が正規で働く社員(正社員)の概ね3/4以上であること。

- 会社に雇われた時の契約期間が一定以上であること

というわけで、もし自分で会社の社会保険に入ったらいくらの保険料になるのかを計算します。

厚生年金の料率は18.182%となっており、これを自分と会社で折半するので、自分が負担する分は9.091%ということになります。

健康保険の料率は、介護保険に該当するかしないか(40歳~64歳は該当)や、加入している保険組合によって多少の変動はありますが、介護保険に該当しない場合は約10%前後かと。これも会社と折半です。(全て記事執筆時点)

保険組合が協会けんぽだと、都道府県によって変わることもあります。

一例として、全国健康保険協会のページからも保険料率は見る事ができます。

会社が社会保険を完備していないだとかが問題になることがありますが、これは従業員の保険料を会社と折半として会社が払わないといけないからです。

社員の保険料を半分負担しないといけないという義務があり、それが膨大になるのがイヤだからということで、社会保険に加入していない中小企業があるんですね。

さて、話しをもどします。

仮に大阪府在住で協会けんぽの料率で当てはめた場合、年収135万円ということは月額11万2,500円です。

それを平成28年度の全国健康保険協会の標準月額報酬で当てはめてみると…(介護保険には該当しない場合)

厚生年金:10,000円 × 12ヶ月 = 120,000円

健康保険:5,538円 × 12ヶ月 = 66,456円

合計して、186,456円が年間でかかる計算となります。

年収130万円未満で扶養に入っていれば掛からなかったのに、「130万円の壁」をちょこっと突破してしまっただけで18万円以上ものお金が国に取られてしまうわけなんですね。

これが俗に言う、年収が増えても手取りは減る現象です。

国民年金と国民健康保険の年額

では次に、

「1日の労働時間は10時間あるけど、それが週に2回だけ。正社員の人たちは週6回のブラック体質よ!」という場合や、「月に25日働いているけど、1日の労働時間は3時間。正社員は25日働いて労働時間は10時間のブラック体質よ!」なんて言う人は、会社の社会保険には加入する必要はない(加入できない)というわけです。

加入する条件に合致しないからです。

上記例にも関わらず年収が130万円を超えている人は、扶養には入れず会社の社会保険にも加入出来ず(もしかしたら会社側が加入を許可してくれるかも?)、自分で国民年金と国民健康保険に加入しないといけません。

国民年金は一律で、16,260円です。(2016年12月時点)

ということは、16,260円 × 12ヶ月 = 195,120円の国民年金の支払い義務が出てきます。詳しくは、日本年金機構のページをご覧ください。

さらに、国民健康保険の料率は所得割・均等割・平等割と分けられ、こちらも住んでいる地域によって変動しますが、大阪府の場合で細かい計算はすっ飛ばして約108,000円となります。

(減免などがあってもう少し安くなる可能性はあります)

合計して、303,120円!!が掛かる計算になります。

いずれも介護保険に該当しない場合の計算ですので、もし該当する場合はさらに料金が上がることになります。

会社の社会保険として厚生年金と健康保険に加入している方が、会社と折半なのでいくばくかは安くなるんですね。

「103万円の壁」を超えてもほとんど所得税におけるものだったので影響は少なかったですが、「130万円の壁」を超えるととんでもなく支払う額が増えるということですね。

「130万円の壁」恐るべし…。

「106万円の壁」=社会保険の加入条件引き下げ!

「103万円の壁」、「130万円の壁」については、何となくでも理解してもらえたところ、今回のテーマ「106万円の壁」についてお話ししたいと思います。

お義母さんにも簡単に説明しようと思って作ったはずが、本編にたどり着くまでに長くなってしまいましたね。すみません。

ということで、「106万円の壁」というものを一言で言うと、社会保険の加入条件を引き下げる!ということです。

先程「130万円の壁」でも説明した通り、今までは年収130万円を超えると夫(配偶者)の扶養への加入が認められず、自分で加入しないといけないというものでしたが、加入しないといけない条件が年収106万円まで引き下げられるということです。

とは言え、まだ現在(記事執筆時点)では適用対象になるものが限定されています。

- 勤務時間が週20時間以上

- 1カ月の賃金が8.8万円(年収106万円)以上

- 勤務期間が1年以上見込み

- 勤務先が従業員501人以上の企業(健康保険・厚生年金の被保険者数が501人以上の企業)

- 学生は対象外

この適用対象の中で、まず勤務時間がメチャクチャ短くなります。

週20時間って1日6時間週4日で越すじゃないですか…。

次に給料が毎月8万8,000円以上の人。

これを12ヶ月分すると1,056,000円≒106万円になるので、ここから「106万円の壁」という言葉が出来ましたね。

次に勤務期間が1年以上になる見込みがあることです。

もうすでに1年以上働いている場合は対象に入ります。

そして、「従業員501人以上の企業」ですが、500人以下の企業は今のところ対象外です。今のところは。そう遠くない将来に適用枠は拡がると言われてます。

従業員という概念ですが、すでに社会保険に加入している従業員の数が該当するそうです。

従業員1,000人(内アルバイト700人)みたいな企業で、アルバイトが全員社会保険に加入していれば該当しますが、加入していない人が多数であれば、今回の「106万円の壁」には該当しない会社ということになります。

良く勘違いされますが、106万円の壁が出来たからと言って、130万円の壁がなくなるわけではありません!

新たに社会保険に加入する条件が追加されたとお考えください!

実際払う保険料はどうなるのか?

解説よりも気になるのは、結局のところ年収はいくらに抑えたらいいの?、払うことになったら保険料はいくらなの?ということですよね。

上記で説明した106万円の壁に該当する企業に勤めており、年収106万円を超えたら保険に加入するという場合のシミュレーションです。

表にしてまとめてみました。(ここでは、介護保険(40~64歳)に該当する人の保険料で、記事執筆時点での大阪府版です。)

| 年収 | 健康保険料 | 厚生年金 | 合計 | 手取り額 |

| 103万 | 0 | 0 | 0 | 1,030,000 |

| 106万 | 5,112円 × 12ヶ月 =61,344 |

7,844 × 12ヶ月 =94,128 |

155,472 | 904,528 |

| 120万 | 5,693円 × 12ヶ月 =68,316 |

8,735 × 12ヶ月 =104,820 |

173,136 | 1,026,864 |

| 135万 | 6,391円 × 12ヶ月 =76,692 |

9,805 × 12ヶ月 =117,660 |

194,352 | 1,155,648 |

| 150万 | 7,320円 × 12ヶ月 =87,840 |

11,231 × 12ヶ月 =134,772 |

222,612 | 1,277,388 |

※健康保険料は都市によっても料率が変動しているので、地域によって若干の誤差があります。

※所得税・住民税は考慮していません。本来であれば、給与所得控除、基礎控除、保険料を控除した後の所得に一定の所得税・住民税が発生します。

年収103万円だったら一切何もかからなかったのが、3万円増えた106万円になっただけで年間15万円以上が負担になることになりました。

さらには年収120万円を稼いだとしても、まさかの手取り額が103万円よりも少ないという事態に…。

年収としては103万円との差が17万円ですから、月間約15,000円。パートの人からしたら2~3日分の給料ですよね。

1年間で計算したら20~30日近くは多く働いているはずなのに、保険に加入することによってとんでもない出費が膨らむ計算になります。

図には記載していないものの、100万超えたら住民税、103万超えたら所得税がそれぞれかかってくるので、収入が増えればその分税金も上がりますから、なおさら手取り額が減ることに…。

いやはや恐ろしや「106万円の壁」…。

106万円の壁の結論

今まで年収103万円未満に抑えてた人は関係ないので、そのまま今まで通りにすればいいです。

年収103万円以上~120万円以下ぐらいの人は、少しのんびり年収を103万円未満に収めるか、がっつり130万を超えて働いた方が良いかなと思います。

中途半端に今までだったら扶養に入れたのに…という状況にいながら保険と年金を払うよりも、いっそのこと扶養を外れる基準の130万円を越してしまえば、スッキリするかもしれません。

130万円を越して手取り額が増えていく代償として、配偶者控除が受けられなかったり配偶者特別控除もどんどん減っていきますけどね。笑

どこかの記事に、40歳の例を挙げて20年間社会保険に加入した場合の年金の計算をしているのを見ました。

そこでの見解は、20年間社会保険に加入して65歳から年金を受け取って、その後20年間年金を受け取り続けてやっとトントンと言ってました。

それってどうなの?と個人的には思ってしまったわけです。

僕だったら120万円前後をうろつくぐらいなら、103万円未満に抑えて違うことに時間を割きます。

そして20年かけて払ったものを20年かけて回収するよりも、20年という時間をかけたものを3年で回収できるようなものに取り組むことを考えます。

日本人の平均寿命が80歳を超えているからと言って、自分が80歳まで生きるかどうかも分かりませんし。

参考⇒日本人の平均寿命はどれくらい? / 生命保険文化センター

こればっかりは人それぞれの考え方があると思うので、良く考えて判断されればいいと思いますけどね。

この結論は、あくまでも年収106万円を超えて社会保険に加入しないといけないという、以下の適用対象に該当する場合です。

- 勤務時間が週20時間以上

- 1カ月の賃金が8.8万円(年収106万円)以上

- 勤務期間が1年以上見込み

- 勤務先が従業員501人以上の企業(健康保険・厚生年金の被保険者数が501人以上の企業)

- 学生は対象外[/aside]

「103万円の壁」・「130万円の壁」・「106万円の壁」 / まとめ

少し長くなってしまいましたが、僕の義理のお義母さんにも読んでもらってわかるようなものにしようと思ったものの、思った以上に細かいところまで書いてしまいました。

ので、もう一度簡単にまとめます。

「103万円の壁」

- 年収が103万円を超えると、所得税が発生して支払わないといけなくなる。

- その所得税は103万円を超えた額にだけかかってくるので、そんなに額は大きくない。

- 年収が103万円を超えると、配偶者控除が受けられなくなる。(代わりに配偶者特別控除が始まる)

「130万円の壁」

- 年収が130万円を超えると、社会保険の扶養から外れる。

- その結果、自分で社会保険に加入しないといけなくなる。

- 年収135万円程度で自分で加入した場合、大体年間で18万円ぐらいの社会保険料になる。

- ちょっと超えるぐらいだったら、メチャクチャ損だから103万円の壁より気を付けた方が良い。

- 1月~12月までの確定年収じゃなく、見込み年収で計算される。

「106万円の壁」

- 社会保険の加入対象として、年収が106万円で加入との条件が加えられたということ。(130万円はなくならない)

- 2016年10月から施行された。

- 適用条件に該当する企業はまだ少ない(例:社会保険に加入済みの従業員501人以上等)

- 今まで130万円未満で、社会保険の扶養に入っていたパートさんは、年収をどうするか考え直した方が良い。

- 年収103万だったら所得税も掛からず、全て扶養内で収まるのに、年収106万円になると年間10万円以上が社会保険料で取られる。

- さらに、120万円ぐらいまでは103万円の時と手取り額はほとんど変わらない。か、逆に損する。

- でも、加入の対象条件はちゃんと確認しよう!

これだったら、お義母さんにも説明してあげられそうだな…。笑

少しでも参考になれば幸いです。

こちらの記事も読まれています。

●106万円の壁で多かった質問をまとめました! 交通費(通勤費)は含まない! 見込め年収で見る等に回答してます!

●100万円の壁というものがあるの知ってた?知っていて損はない税金の知識。

すごく良く理解できました。一つ まだ わからないことがあります。

10月から始まるといっても 今年は1月から いや 前年12月から始まっています。友達から3月に106万の事を聞き?どうしたらいいのか?私は106万未満などという事も知らず、1月から4月までは 月額10万8千円までで働いています。これから どう働いていったらよいんでしょうか? 教えてほしいです。困っている人 沢山いると思います。

あおきのこさん

コメントありがとうございます。

僕も聞いた時や調べ始めた時はビックリしましたが、分からないことだらけですよね。

僕自身が調べたり確認した中では、制度が開始される前までは10万8千円(年収130万円の扶養内ということです)で働いていて問題ないですね。

なぜかというと、106万円は1月~12月のきっちり1年間の年収から計算するのではなく、見込み年収(標準報酬月額というもの)で計算するからです。

難しい話しですが、自分自身も一度頭を整理するために改めて近々記事にしようと思ってますので、その際は長文になるかもですがご覧いただければ幸いです。

税金や保険は学んでおけば必ず節約になるので頑張りましょう!

回答ありがとうございます。

明解な事がわかり 安心して働けます。

10月支給給料分からの 働き方を考えていく余裕ができ 嬉しかったです。

会社との話し合いも出来るし 考える時間を与えられたようで 精神安定しましたよ。

我が子 一人でも 税金に詳しい子に育てておけば良かったと 感じます。

少しでも参考にしてもらえたら良かったです。

会社がうまく対応してくれるといいんですけどね。

コメントありがとうございます!

とても参考になりました。

読んだ中で質問なんですが、

私は、現在非課税分で年収100万以下にして所得税も住民税もかからないようにしております。

新制度に伴って色々調べたら交通費も含んで106万以下にと言う内容を見まして、私は、交通費で年間10万超えてしまうため

非課税合計と合わせて100万どころか106万も超えてしまいます。

これに関して

① 今年の分から交通費含んで見込んだほうがよいのでしょうか?

② 来年からは、交通費含んで勤務日数の調整をした方が良いのでしょうか?

所得税、住民税がかからないようにしたいと考えてる場合です。

教えて下さい。

ひろまるさん

交通費(通勤費)が年間10万円ということは、大体月1万円いかないぐらいですよね?

住民税(100万円の壁)も所得税(103万円の壁)も基本的に交通費(通勤費)は含まない年収額で考えます。

基本的にと言ったのは、例えば1ヶ月10万円までといか諸条件によっては適用外があるから(と言ってもほとんどの人が適用されるはずです。)

詳しくは国税庁のページをご覧ください。

そして肝心の106万円の壁における年収も、交通費は含まないことに決まっています。

確かに他のサイトを見ると、106万円の年収に交通費は含むと書かれているものもあるようですが、現時点で日本年金機構から届く案内書類にも通勤費は含まないと書かれています。

あくまで今のところは、という言い方になりますが…今後3年をめどに色々と改定される予定だそうなので、変更になる点が出てくるかもしれません。

現時点では、今年も来年も交通費は含まない計算で年収額を計算すれば大丈夫ですよ!

コメントありがとうございます!

わかりやすい回答ありがとうございます。

企業側からの説明は、扶養から抜けるような内容で同じ条件で勤務している人も皆、混乱しておりました。

また、何かありましたらご指導よろしくお願いします。

少しでも参考にしてもらえたなら良かったです。

一応、難しい話しも出てきますが、こちらの記事(106万円の壁で多かった質問をまとめました! 交通費(通勤費)は含まない! 見込め年収で見る等に回答してます!)に詳しくまとめていますので、良ければご覧ください。

はじめまして!この記事とても参考になります。今後の働き方を今一度熟慮したいと思います。

ところでうちの会社は間違いなく10月からの制度が適用される会社なのですが、そこで質問があります。

昨年は130万以内に抑えた働き方をしていたのですが、今年はこのままいくと超えそうな勢いです。

10月からは条件に当てはまれば夫の扶養から外れて勤めている会社の社会保険に入るということになったとして、なおかつ今年度の私の所得が130万を超えてしまったとしたら、10月以前の部分、、今年の1月から9月分は、さかのぼって自分で高額な国民年金や国民健康保険料を払わないといけなくなるのでしょうか?

もちろんいまは夫の扶養の範囲のパートなんですが、仕事が忙しすぎてこのまま調整もせず働くとそうなってしまいそうなのです。

返信いただけるとありがたいです。

よろしくお願いします。

たらさんコメントありがとうございます。

簡単になりますが、10月以前の年金、保険料を支払う必要はありません。

今現在旦那さんの扶養となっているなら、第三号被保険者として国民年金を払っているのと同様の扱いになります。

社会保険に加入するということは、会社の厚生年金に加入することになりますし、さかのぼっての請求などはありませんので大丈夫ですよ!

106万円の制度が始まる時に年収が130万円前後になるなら、106万円未満にするのも一つの手ですし、思い切って130万円を超すぐらいにもっと働くようにするか、考えた方が良いかもしれませんね。

配偶者控除のことも考えると130万円前後なら103万円の方が良い気もしますが、これはあくまで個人的な考えなので、ゆっくりとお考えになってくださいね!

Non太さん返信ありがとうございます。

以前の分は払わなくていいのですね。本当に安心しました!

今回の10月からの制度はどう考えで働き損な気がしてしょうがないのです。

年金が増えると言っても10年くらい継続勤務しないと年金もそんなに増えないですよね?

キチンと考えてどうすべきか考えようと思います。

一概には言えないこともありますが、年金はなかなか難しいところですね。

確かに1年払ったからと言って、もらえる額が大きく増えるわけではないですし。

老後として、それ以外に収入が入ってくる方法を考えておくことも大切かもしれませんね。

コメントありがとうございました!

hachimamaより

夫が定年退職して、年金プラスアルバイトの収入が6から7万円あり、私も61歳でパートで昨年は128万円に抑えたので住民税と所得税が課税されますよね?

でも今年は106万と言う数字が気になるので控えて行くことを考えています。

そして、年金とか企業年金とかも年収にプラスするんですか?

年収106万円で勤め先の社会保険に加入するかどうかに対しての年収に、年金を含めた収入にはしませんよ!

パートで7万円、年金で5万円(あくまで例ですが)で月収12万円ぐらいであっても、106万円(月収8.8万円以上)の壁の基準には該当しないということです。

お勤めのパート先で社会保険に入る必要がなくとも、パートの給料と年金と合わせた収入で所得税や住民税の計算がある場合もありますし、ご年齢によっても控除額などに変動があったりもします。

僕は専門家ではないのでここではあくまで参考にとどめて頂いて、さらに詳しいお話しという場合は専門機関などにご相談頂く方が宜しいかと思います。

わざわざコメントありがとうございます。

突然の訪問失礼します。とてもわかりやすかったです。私は主人の扶養内で仕事をしていました。昨年会社が倒産して今求職中です。近々面接を受けることになった職場では扶養の範囲内の103万以内で務めるつもりでいました。が最近扶養控除廃止や10月にはじまる106万円の壁などを知り躊躇しています。しばらくは106万円以内におさめて働けばいいと思うのですが、2017年1月に扶養控除も廃止になるとか・・・調べてもくわしくわからないですが、103万以内で働いているパートはみな社会保険に入らないといけなくなるという事でしょうか?そうなると、103万以上稼げるところでないと損ですし、今度受ける会社は5.5時間以上働けるかわからないし・・・考え直したほうがいいのか、不安でいっぱいです。

ゆーみさん

今のところ、扶養に入っておけるかどうかの年収は130万円(=月収約10.8万円)です。

細かい話しはここでは飛ばしてしまいますが、扶養控除が廃止になっても年収130万円以内であれば扶養には入った状態のままでいられます。(現時点でのお話しなので、今後はこの130万円の壁と呼ばれるものも変わっていく可能性も大ですが)

106万円の壁に該当する企業で働く予定なら少し考えつつ、そうでないなら103万円以内で収まるレベルで働けばいいかなとも思います。

2017年1月と言われている扶養控除廃止というのも、配偶者控除が廃止するかもしれないというお話しで、103万円以内で働いていた場合に今まで旦那さんが受けられていた控除がなくなるというもので、ゆーみさんが社会保険に加入しないといけないという意味とは少し違うんです。

このコメント欄で全て説明するのは出来ませんが、もう一度情報を整理してみると安心できると思いますよ。

Non太 さん、ていねいでわかりやすい返信ありがとうございます。不安になり色々なページで調べすぎて頭が混乱しているようです。

この先扶養控除廃止になっても、社会保険の扶養控除は続くと言う事ですよね?

今は103万円以内の扶養控除範囲内で働いていても、そのうち扶養控除は廃止になるので、主人の社会保険の扶養に入っていたい場合は130万円か、或いは106万円かで抑える必要があるということで大丈夫でしょうか?

面接を受ける企業は501人も社員がいないので、しばらくは130万円以内で社会保険の扶養控除は受けられると…でも、そのうち106万円の壁ができるかもしれない、ということですね?

頭がまわらず、拙いわかりにくい文章で申し訳ないです。

そうですそうです!

恐らく「扶養控除」という言葉のせいで、ゆーみさんの頭を混乱させているのではないかと、、、。

簡単に、年収103万円⇒”所得税払わないで良い&旦那さんが配偶者控除を受けられる上限額”です。いわばこれが、ゆーみさんが言う2017年1月に扶養控除廃止予定と言われているものです。

廃止になって変わることは、今までより少しは住民税や所得税を払う義務は出てくるぐらいです。これは働いた人全員が負う義務になるので仕方ないですね。

でも、上記のものが廃止になっても130万円の壁とは、全く別物とご理解いただけるんじゃないかと。

そしておっしゃる通り106万円の壁が出来るのでそれに合わせて対応していこうと、そんな感じです。

現行の情報でのお話しで今後変わっていく可能性は大いにありますので、そこだけはご注意ください。

理解するのは大変ですが、ムダな税金を納めないように頑張ってくださいね!

初めまして!Non太さんのサイトとても参考になりましたがまだちょっと理解しきれてないみたいなので、教えて下さい!

今まで扶養内で130万未満で働いてきました。平成28年10月より106万未満で働いて行こうと思うのですが、1月〜9月は月108000円で働らき、10月からは月88000円未満で働いて、今年度の所得が130万未満なら、夫の扶養内で社会保険に加入しなくていいという事でしょうか?

かずみさん

コメントありがとうございます。

年収130万円の壁も年収106万円の壁も、どちらもきっちり1年間の年収で計算するのではなく、もらっている月収から年収を想定する見込み年収で見られます。

なので、88,000円未満で働いている限り1年間で130万円は超えないとみなされるので、106万円のご自身での社会保険加入の加入は必要ありませんし、旦那さんの扶養でいられます。

現時点では今のままで良いですが、106万円の壁を回避するのであれば、10月にもらえる給料から88,000円の働き方にしてもらうのが一番ベストだと思います!

回答ありがとうございます。

とてもよくわかりました。

106万円の壁、私の場合はどうなるのでしょうか、教えてください、お願いします。

wワーキングしています。

それぞれ年収は約80万円、約40万円の130万円未満をめどに働いています。

両方合わせると、適用対象①~④にあてはまります。

毎年確定申告をして所得税は納め、市県民税は80万円で働いている会社で控除されています。

相談する場所がわからずにいたところここを見つけました。よろしくお願いします。

Benchanさん

こちらの記事にBenchanさんのパターンに当てはまる内容を書いてますが、106万円の壁と言われる社会保険の対象は一社ごとに判断します。

合計年収は106万円を越していても一社だと超えていないので、Benchanさんは対象外となります。

なので、今回の状況で社会保険に加入しないといけないかと言うと、加入しなくて大丈夫です。

なので、いままで通り合算で年収130万円以内に抑えておけば、扶養に入っておけるということになります!

コメントありがとうございます。

私は社会保険をきょうだいに扶養してもらっています。

そこで、10月から変わると聞いて焦っているのですが、出来れば住民税も払いたくありません。

所得税は絶対に払いたくありません。

住民税は5000円だいで年に一度だけ支払えばいいんですよね?

そして所得税を支払わないのにはMaxいくらまで働けますか?

計算とかするのややこしいので単純に仕事先でいくらまで。と教えていただけると助かります。

また、今後も扶養から外れたくないのですが、所得税は103万丁度か超えた場合

どの程度かかりますか?

また交通費も所得に含まれますか?

扶養内での計算でだいたい超えた場合の住民税に所得税をすごくわかりやすく説明お願い致します

なっちさん

所得税は年収103万円を超えたらかかります。(ややこしい計算をすれば色々と控除の話しがありますがここでは割愛します)

基本的にはこの103万円には交通費は含みません。税金額は103万円を超えた額×5%が基本です。

住民税についても、基本は100万円を超えた額×10%が基本です。(住んでる街によって変動)

それに合わせておっしゃられてる5,000円ぐらいがプラスで必要になります。

それが年間で必要な住民税額です。

こちらでは責任が持てないので、計算はご自身でやってください。

あくまで基本のお話しでなっちさんの状況に合わない場合もありますので、参考でとどめておいてください!

早速回答頂きまして、ありがとうございました。

紹介の記事を読みました。

とても丁寧な説明で、納得、安心しました。

その他の記事も合わせて読んでいきたいと思います。

長文でしたが参考にしてもらえたなら良かったです ^^)

コメントありがとうございます!

質問です

加入条件が全部満たされると対象になるのですか?

それとも一つでも該当すると対象になるのですか?

収入以外が当てはまります。

ちえさん

加入条件は全てが満たされて対象となりますよ!

収入が当てはまらないのであれば、社会保険加入の対象にはなりません!

来年以降とかで条件が変わることがあるかもしれないので、そこだけ注意しておけばいいかと思います。

教えて下さい。

今年9月までは現職場で扶養内の103万以内で働いて、10月から新しい職場で社会保険に自分で加入した働き方をする予定なのですが、今年だけは103万以内で抑えて余分な税金を払わないようにしたいと思っています。そういった場合は、103万以内になるように10月~の3ヶ月分の収入を考えた上で、今働く時間をおさえていった方がいいのでしょうか?

ぶんさんこんにちは!

103万円以内で抑えるのは、ご自身の”所得税の回避と配偶者控除を受けるため”ということでお話させて頂きますね。

10月からご自身で社会保険に加入するということは給料も少しは上がるはずだと思いますが、103万円の計算は1月~12月までのきっちり1年間の収入に対して計算されるので、103万円以内に抑えておこうと思っているなら今現在の働く時間を調整しておかないといけません。

調整せずに働いて収入を得るのと、調整してムダな税金を払わないようにするのと、どちらの方がお得かは計算してみないと分かりませんが、103万円の計算方法はきっちり1年間分で計算されると覚えておいていただければ。。。

参考にしてもらえればと思います。

こんにちは。

早速のお返事ありがとうございます。

どうすればいいのか悩んでいたのですが、わかりやすく説明していただき、これで10月までの働き方を考えることができます。

ありがとうございました。

本当にわかりやすくて、助かります。ありがとうございます。

更に教えてください。私は130万以内で数年パートをしています。今年の10月から106万円の壁が適用されるのかを勤務先の総務に確認したところ、ご主人の会社が適用するかどうかの問題だから、ご主人の会社に確認してくださいと言われました。そうなのですか?私は自分が働いている会社が条件を満たしているかで決まると思っていました。一緒に働いている方もご主人からは何も言われていない方が多いようです。基本的にわかっていなくてすみません。よろしくお願いします。

あきこんばんは。

おっしゃるように106万円の壁の適用条件は、あきさんの勤務先の会社が条件を満たしているかで間違いありません。

正しく総務の方が認識していないのではないかと思われますが…

130万円が106万円に変わってしまうと勘違いしている人もたくさんいますし、そもそも106万円の壁のことを知らない人もまだまだたくさんいると思います。

ただ僕の会社もそうですが、今回の適用対象の方にはすでに告知が始まっている会社もあります。

あくまで想像ですが、あきさんに何も告知がないということは適用対象じゃないのかも?という可能性もあるんじゃないかと。(会社が告知してくれてない可能性もありますが。。。)

もしくは、総務の方が何かと勘違いしている(例えば配偶者手当のことと勘違いしている)とか?も考えられます。

ただ言えるのは、旦那さんの会社が決めることではなく、あきさん本人が働いている会社が条件に適用するかどうかで決まりますよ!

ご丁寧に回答頂きありがとうございます。もやもやがとれました。やはり自分が働いている会社の状況によるのですね。もう一度確認してみたいと思います。

もしやっぱり旦那さんの会社に確認しないといけないなんて明確に回答が出されたなら、ぜひ教えて頂ければ嬉しいです(そんなことは有り得ないはずですが)

コメントありがとうございました!

すごくわかりやすかったです!

そして。。

質問です。

今やってるバイトをやめて

新しいバイトを始めるとき申告はどうなるんですか。

年収とか月給とかどうわかって

扶養内かどうかをわかるんですかね。

年末調整でわかるんですか?

新しい仕事をするときそれはどうなるんでしょうか

(今のバイトや新しいバイトも扶養内にするつもりです)

kimさんこんにちは。

今やってるバイトを辞めて新しいバイトを始めた時の申告などについてですが、今やってるバイトを辞めた時に、後日源泉徴収票(正確には「給与所得の源泉徴収票」)を必ずもうらようにしてください。

一応これはちゃんと法律で発行する義務が会社にはありますが、なかなかくれない場合もあるのでご注意を!

源泉徴収票をもらったら、それを新しいバイト先に提出するだけで大丈夫です。

最終的に新しいバイト先で年を越した場合、その勤務先で年末調整が行われ、今やってるバイトで得ていた収入も含めてkimさんの1年間の年収がわかります。

もし年収103万円未満だったら、取られていた所得税分は丸々還付されますし(超えていても大体少しは還付されることが多い)、新しいバイト先が106万円の壁の該当企業でも月収が8.8万円未満であれば社会保険に加入が必要ないですし、もし106万円の壁に該当しない企業なら、10.8万円以内であれば130万円の壁の扶養内でもいられるということになります。

辞めた職場の源泉徴収票を必ずもらって、新しい職場に提出することを忘れないようにしましょう!

すごく助かりました!! 本当にありがとうございます

丁寧で細やかな説明で大変参考になりました。

質問なのですが、

当方、育休明けで残り6ヶ月余りの場合でも、103or130(106)を意識した勤務にしないといけないのですか?

次に、主人が会社経営者でそれぞれの収入が主人82000、私41000あります。

( パート復帰するので私の41000は今後無しにする方向で。)

こんなに低所得でも、私の勤務形態は抑えた方が得策でしょうか。

保育園代が低い枠で維持、上の子の就学奨励費が受けられる方向で考えていきたいのです。

ご助言頂きたいのでどうぞよろしくお願いします。

主任さんこんにちは。

まず、103万円に関しては1月~12月の1年間できっちり計算されますので、残りの6ヶ月で超えるかどうかで判断していく必要があります。(103万÷6ヶ月=約17万なので、月々17万円はいかないと思いますが。w)

130万円や106万円に関してはきっちり1月~12月の年収ではなく見込年収で計算するため、月々の収入が10.8万、8.8万円を超えないような働き方が必要になってきます。

次に、旦那さんが会社を経営されてて主任さんにも収入があるようですが、考えておきたい方向性は多々あります。

まず第一に、旦那さんは経営している会社の社会保険(厚生年金と健康保険)に加入されているかどうか?です。

⇒そうではなく国民年金・国民健康保険であれば扶養の概念はなくなりますので、130万円の扶養の考えは不要になります。106万円については主任さんが働く会社が条件に当てはまるかどうかで決まるので、意識は必要です。

⇒もし旦那さんが加入していて主任さんが扶養に入っているという場合、扶養からは外されるかもしれません。

理由は、扶養される人は扶養している人の年収の半分未満であることという規定があるからです。

もし旦那さんの月収が8.2万円で主任さんが外で働き始めた場合、月々が約4万円以内で抑えないといけないことになります。(旦那さんの会社からもらっている収入はゼロにしたとして)

保育園代の低い枠や就学奨励費の所得制限がいくらかは分かっておりませんが、旦那さんの会社からの給料?として現在4.1万円もらっている分はなくした方がよいかもしれませんね。

主任さんがおっしゃる通り、旦那さんが株式会社を持っているなら主任さん分の4.1万円を全て旦那さんの給料に変え(月収12万ぐらい?)、そのまま旦那さんは自分の会社の社会保険に加入し、主任さんは育休明けの職場で扶養内に収まる収入(月収6万ぐらい?)にするのがいいかもしれませんね。

ちなみに、国民年金や国民健康保険で対応している、もしくは対応していくなら、役所に行けば減免や免除の申請も出来たりしますよ!

文字からしか状況が分からないので明確な回答にはならないかもしれませんが、ご参考までにして頂ければ。。。

追記です

主人の会社では社会保険加入です。ので、扶養内です。

至らない回答になってしまいましたが、少しでも参考にして頂けたなら良かったです。

うまく扶養で納められるといいですね!

コメントありがとうございました。

大変ご親切な説明でわかりやすかったです。ありがとうございます。

残り6ヶ月の勤務も106を意識してセーブしていこうと思います。

あと、主人の経営の方での収入はご助言のように主人に加算するのがいいようですね。

保育科減免は前年度の税額からの算定ということで、来年度までは悩まずに減免できそうです。

就学奨励費は夫婦収入の合算と家族人数で基準額が変動しますが、今回再確認することになって本当にためになりました。

助かりました。

初めまして。

私は月に9万8000円から10万前後もらっています。

10月からの社会保険に加入したら、どのの位 お給料から引かれますか?

なおさんこんにちは!

社会保険加入の場合、お勤め先の会社の健康保険の種類によって料金は変わってきます。

住んでいる地域にも変わります。

もし協会けんぽならば、こちらからご自身の給料に照らし合わせて大体の目安が確認できますので、参考にしてみるといいですよ!

雇用主も従業員も こういう制度に振り回されるのはしんどいですね。損得のないわかりやすい制度にしてもらいたい。一番大切な現場が混乱します

従業員側よりも、社内制度を整備する雇用側(あと経理の人たちとか?)の方がさらに大変かもしれませんね。

国としてはどうしてもお金を取りたいですからね…。

コメントありがとうございます!

初めまして。学校給食調理員をしている者です。

学校給食は勤務体系が特殊で夏休み等で給与が0の月もあれば10

万の月もあります。

トータルしたら90万ちょっと程なのですが、契約書上で月88000以上が見込める事から社会保険に加入との通達が来ています。

これは入らなければいけないのでしょうか?

会社側は時給をあげる事で対応して行くらしいのですが。時給があがったら106万は超えますが…。

後、社会保険に私が加入した場合、夫の扶養からは外れ、夫の税金は上がるのでしょうか?それとも130万を超えなければ夫の方は変化無しでいいでしょうか?

会社の条件で残るか、それとも辞めるか、9月の契約更新までに決めなければならず、税金面に疎くて混乱しております。

すいません、連投です。

もう一つ、配偶者特別控除は106万を超えて130万以内で働く場合どうなるのでしょうか?

わからない事ばかりですいません。もっと勉強しなければいけませんね。

ぽめこさんこんにちは!

2つの質問について。

ひと月で10万円程の収入になることがベースにあるようで、たとえ夏休み等で収入が0円の月があったとしても、お勤め先が「加入必要」と判断しているなら加入が必要だと思います。

まさしく1年間きっちりの計算では106万円を超えないのに、見込年収で見ると1ヶ月10万円あるから年収106万円を超える人と判断されているのかと。

次に配偶者特別控除について。

これはぽめこさんの1月~12月までの1年間の年収で計算されます。

現状の年収(90万円前後)であれば、仮に10月から社会保険に加入となっても旦那さんは配偶者控除を受けられます。

年収103万円を超えた場合に、配偶者特別控除に切り替わるわけですが、これはぽめこさんの年収が上がっていくと旦那さんが受けられる配偶者特別控除としての控除額が減っていくので、結果的には旦那さんが払う税金は増えていきます。(どれくらい増えるかは細かい計算がいるので、ここでは回答できませんが何十万円とかではなく、MAXでも年間数万円ぐらいだと思われます)

配偶者特別控除は年収103万円以上~141万円までの人が対象ですが、どれくらい控除が減っていくかは国税庁のページを見るのが早いと思います。(配偶者特別控除と検索すればTOPに出るはず)

結論、社会保険加入の通達が来てることを前提に、加入することは仕方ないと割り切って加入するか、加入したくないから(扶養でいたいから)辞めるかしかないと思います。

後は時給がどれくらい上がって年収がどうなって、その時に配偶者控除や配偶者特別控除の控除額がどうなるかを確認し、最終的にどうするかを判断するのが良いかと思います。

参考までに、配偶者控除をうけられたり所得税を払わないといけないかどうかの年収が103万円、106万円の壁は無視して扶養内でいられるのが年収130万円、配偶者特別控除を受けられるかどうかの年収は141万円となってます。

もしかするとここらへんのことを知るだけで、年間何万円、下手すると何十万円が変わることもあるので、頑張ってください!

Nom太さん、早速のお返事有り難うございました!

年収が106万満たない事からすっかり油断していたので、今焦って調べている途中でのブログとの出会いでしたが、詳しく教えて頂いて感謝です。

自分の納得行くように、計算しながら答えを出したいと思います。ありがとうございました!

初めまして。とても参考になりました。

わからないことがあるのですが、106万の壁が施行されたからといって130万の壁がなくるわけではないんですよね?ということは106万以上130万以下の場合、社会保険には入るが扶養からははずれないということでしょうか?

120万あたりにいるぐらいならぎりぎりでも130万こえるほうがまだ得でしょうか?

初めての投稿が質問で申し訳ありません。返信いただけると嬉しいです。

はらさんこんにちは。

おっしゃる通り、現時点では年収106万円で社会保険に加入しないといけない制度が施行されても、130万円以内の扶養の制度はなくなるわけじゃありません。※いつか変わるかもしれませんが…。

分かりやすいように、下記にそれぞれの年収で扶養でいる場合に払うべき税金や保険料のある・なしを書いておきますね。

年収103万円以内で扶養⇒所得税なし、年金なし、健康保険料なし、旦那さんは配偶者控除が受けられる。

年収130万円以内で扶養⇒所得税払う、年金なし、健康保険料なし、旦那さんは配偶者特別控除を受けられる。(103万円を超えた時点でこっちのパターンに入ります)

これが今までにあった扶養の考え方です。

では年収106万円を超えて社会保険加入対象者となる場合の税金や保険料のある・なしですが、

年収106万円を超えた⇒所得税払う、年金は厚生年金で払う、健康保険料払う、旦那さんは配偶者特別控除を受けられる。

となります。

扶養という言葉でひとくくりにするので分かりにくくなってますが、年収106万円を超えて社会保険の加入対象者になった場合、

所得税は払わなくていい103万円を超えてるので支払う必要がありますね。

社会保険に加入するということは、厚生年金を支払いますし健康保険料も自分で払うことになります。

上記が払うことになっても、年収が141万円までの間は、旦那さんは配偶者特別控除を受けられます。

従って、言葉で説明するならば、社会保険に自分で加入する=扶養からは外れるという意味になります。

あとは旦那さんが配偶者特別控除を受けられるような年収にしておくかどうかが焦点ですね。

ここからはあくまで参考程度にですが、120万円辺りにいるなら思いきって103万円まで収入を減らす(=税金・保険料は全て扶養で支払う必要なく、配偶者控除も受けられるから)か、

年収150万円を超える程度までガッツリ働く(扶養も配偶者特別控除も全てなくなるけど、手取りとして収入が増えるのがこのラインぐらいからだから)かのどちらかにするのがいいと個人的には思ってます。

扶養という言葉で考えると難しいですが、実態はこんな感じです。

Non太さん 始めまして、

ご判断下さい!

私は、配偶者はおりません。

週5日の6時間 週30時間労働のパートで働いており、

昨年H 27年度 収入が119万円でした。

パート先の会社は、雇用保険も、勿論の事 社会保険には、加入させてくれません。本年H 28年度の国民健康保険を多額の金額を納付しなければならず、勿論 住民税も払わなければなりません。

労働時間を抑えると生活苦だし、働いた分以上に国に持って行かれたんじゃ何の為に働いていることやら!1人悩んだ結果!

この8月度より、週20時間に労働を抑え扶養控除内枠に切り替えました。

扶養控除内(非課税額)とは、あくまでも、106万円でなく、103万円以内でいいのですよね!?

この9月から、娘が社会保険に加入予定なので、娘の扶養に入れたら、(会社よっては、どの時点での収入で判断するか異なるらしいですが)加入出来ても出来なく、103 万円未満で抑えた方がいいですよね!

あささんこんにちは。

社会保険に加入させない会社ってやっぱりあるんですね…国民年金と国民健康保険で対応していると、今の年収からだと恐らく毎月1万円程度(特に国民年金の支払いが高い)は差があるかもしれませんね。

あささんが勤めている会社は、10月以降の年収106万円で社会保険に加入という企業には該当しない会社でしょうか?

社会保険のことはちゃんとしててほしいですよね…。

さて、「扶養控除内」という言葉を使うなら、106万円は関係なく103万円(所得税)だったり130万円(社会保険としての年金と健康保険)が扶養控除内と言える年収です。

9月から娘さんが勤め先の社会保険に加入するということですが、扶養される人(あささん)の年収は扶養する人(娘さん)の年収の半分じゃないとダメだとか、扶養する場合は同居しているとか別居のときは仕送りがどうこう…とか色々なことが言われてます。

娘さんの年収が約250万円以上あるとか、あささんと同居されてるならほとんど気にする必要はないと思いますが、娘さんのお勤め先にあささんを扶養に入れたい旨は早めに伝えておいた方が良いでしょうね。

もし扶養に入れないとなったら、年収103万円であっても国民健康保険は月々数千円程度支払う必要はあります。それよりも問題は国民年金じゃないかと。

扶養に入ることが出来ていれば国民年金を支払っていることになるので約15,000円が浮く計算になりますが、それを毎月払わないといけないことになるので。。。

あささんが106万円の壁が出来ても社会保険に加入する対象者にならないのであれば、今のまま(年収119万円)でも娘さんの扶養に入れる可能性もあるので、娘さんのお勤め先に聞くのが一番ベストだと思いますよ!

無事に扶養に入れるといいですね。

Non太さん

ご解答有難うございます。

よく解りました。感謝致します。

国民年金は全額免除されていますし、来年始めには、60歳になりますので、厚生年金と企業保険金が入ってきますが、その分公的年金分の70万円以下は、収入に加算されないと言うことでしたので、国民健康保険(13000~14000円程)と住民税の為に扶養に入れたら、娘の税金も安くなるし、と、思い、しかし、同居ですが、娘の年収は、250万円迄には、至らないと思います。私のパート先の会社は、頑として、社会保険には、加入しては、くれないようですので、娘の勤務先に問い合わせしてみます。

扶養に入れなかった為にも、103万円で抑えた方がいいですよね。

本当に有難うございました。

なかなかうまい回答ができずすみません。

うまくいくといいですね。

コメントありがとうございました!

Non太さん、初めまして!

教えて下さい!

現在夫は62歳会社員。私は56歳、年収130万以下のパートで毎年所得税、住民税のみ支払い夫の扶養に入っています。

私がお勤めしている会社は今年10月からの106万改正にバッチリ当てはまっており10月からの働き方をどうするか決めるよう会社からも言われています。

もし10月から私が扶養も外れガッツリ働いた場合、主人が65歳から年金受給するようになった時配偶者加給年金はどうなるのでしょうか?

ガッツリ働いたとしても私の月給は時給✖️時間数で15万か16万位だと思います。

たかさん、こんばんは。

加給年金にはあまり詳しくありませんが、たかさんが今までに厚生年金の加入期間が20年未満、年収が850万以上にならないなら支給されるはずです。

(恐らく調べられて、これぐらいはご存知かもしれませんが…)

ガッツリ働いて月に15,6万円程の収入になるのであれば、106万円の制度が出来、社会保険に加入したとしても手取りとしてはプラスにはなっていきますね。

ただたかさんが過去に厚生年金に10年、15年すでに加入した過去があるというのであれば、10月から社会保険に加入して何年も継続して厚生年金を払い続けて20年となってしまうと、旦那さんが65歳頃のときは貰えてると思いますが、20年間払った実績が出た時に止められると思います。

そこまで詳しくないのでこのぐらいしかお話しできなくてすみません。

Non太さん、お返事ありがとうございます。

とても参考になりました。

少しでも参考になったなら良かったですが、、、

コメントありがとうございました!

はじめまして、こんにちは。

わかりやすく説明なさってる記事を拝見し、どうしてもお伺いしたく質問させていただきました。

私は今年の3月まで自身で社会保険料を納めておりましたか、退職を機に4月から主人の扶養に入る事になりました。

退職後、勤めていた会社から源泉が届き、

支払金額がおよそ80万円ほどと記載がありました。

扶養に入った事自体初めての事なので、〈壁〉の金額にとても右往左往しており、現状仕事復帰ができておりません。

私としてはせっかく扶養に入ったので、今後その恩恵を受けるような働き方をしたいと思っているのですが、この場合ですとミニマムでいくらまで働けば税金等納めなくてもよいのでしょうか?

(ざっくりと20万円くらいなのかな?とは考えているのですが、130万円まで働けるのであればそうしたいとも思っております。)

またWワークではありませんが、年内で2社にまたいで働く事となります。

その際の年収計算は合算でよいのでしょうか?

私自身も頭の中が混乱しており、求職活動に足踏みしております。

このようなわかりにくい内容で大変申し訳ございません。なにかアドバイスをいただけたらと思います。

どうぞよろしくお願いいたします。

neoさんこんばんは!

一つずつ回答します。

まず、1円も税金を払わない働き方は年収100万円までと考えて下さい。約100万円(都市によって98万とか103万だったりします)を超えたら住民税がいくばくかかかります。(100万円を超えた金額×10%)+約5,000円が年間でかかると考えて下さい。

次に所得税。これは年収103万円を超えたらかかってきます。103万円を超えた額×5%となります。(110万円だったら、(110万-103万)×5%=3,500円です。収入が増えれば%は上がっていきます)

103万円までだったら、旦那さんは配偶者控除を受けられます。これは旦那さんの所得からさらにマイナス38万円してくれます。

所得が38万円下がったら、旦那さんが払うべき所得税と住民税が数万円は変わってくるはず。(稼いでいる額によって所得税の税率が変わるので一概には言えませんが…)

ここまでのお話しは3月まで働いていた時に収入も含めた合算の年収を差します。

次に130万円のお話しです。

年収130万円までは旦那さんの扶養でいられる年収となります。が、これは1月~12月までの明確な1年間で130万円ではなく、「これから12ヶ月間で130万円を超える年収になるか?」という見込み年収で計算します。

ということは、130万円÷12ヶ月=約10.8万円を超えない仕事であれば、今からそのような仕事に就いても継続して扶養でいられるわけです。

3月まで働いて収入が80万円あったことは関係ない、というのが扶養の制度なんです。

それでも最終的には旦那さんの勤めている会社が判断する場合もあり、いざ10.8万円未満の仕事に就いたら「以前にそれだけ働いてたらダメ!扶養には入れません!」と言われてしまう可能性がゼロではないようです。(こればっかりは会社にきいてみないと分かりません。)

以上を踏まえてお考えになられればと思います。

※あくまで参考意見としてくださいね!

早々の返信ありがとうございました!

私のスマホから自分の投稿が反映されず、お礼が遅くなり申し訳ありませんでした!

なるほど、見込みで計算という事なんですね。ありがとうございます(*^^*)

主人と相談しつつ、今後について決めていきたいと思います。

また拝見させていただきますね!

ありがとうございました!

うまくいくといいですね!

わざわざコメントありがとうございました☆

初めまして。

いつも、税金・保険どれだけ聞いても完全には理解できないんです。(泣)

税務署などに電話をして丁寧に説明してもらっても、その時はわかった気がするのですが、やはりわかってなくて…。

お恥ずかしいのですが教えて下さい。

現在私は仕事を二つしています。

A社からは月収約65,000円。

年収で800,000円くらいだと思います。

昨年はBと合わせて1,250,000円ぐらいだったので、後日(今年の5月ぐらい)請求が来て市県民税を払いました。

そして今なんですが…昨年11月にBを辞め、今年5月より業務委託という形でCと契約を結び仕事をしています。

A社の仕事は続けているため、Aからの給与所得とCからの業務委託金の収入という形になっています。

今年は途中からなのでCの年収としては少なく、合わせるとやはり1,250,000円くらいになると思います。

私の場合今回の社会保険云々のことには当てはまらないと思いますが、それで合っているでしょうか?

仮に1,300,000円を超したとしても、確定申告の時にCの方で経費を計上し、1,300,000円内に収まると思います。

1,060,000円の壁等は私には関係ないのでしょうか?

本当に全くわかってなくてすみません。

私が主人の社会保険に加入したままでいられるにはどうするのが一番いいのでしょうか?

来年からは合わせて1,500,000~1,600,000円になると思います。

その場合、やはり,1300,000円超さないようにした方がいいのでしょうか?

どうか教えて下さい。

よろしくお願いします。

hiroさんこんばんは!

僕は本当に専門家ではないのであくまで参考でしか回答できませんが…。

まず106万円の壁の制度に関しては、A社が対象の話しになりますが、収入的に超えないのでhiroさんがおっしゃる通り当てはまらないのでスルーして大丈夫です。

では、焦点になるのは年収130万円までに抑えるかどうか、社会保険の扶養に入っておけるかどうかです。

通常、どこかに働きに出て給与収入しかないという人は、1月~12月までの1年間の年収ではなく、月々10.8万円を超す収入があるか、今後130万円を超す年収になるかどうかで判断します。そして超えていれば社会保険の扶養には入れないわけです。

でも、個人事業主の場合(hiroさんの業務委託という形が個人事業主として収入を得ていると仮定して話します!)、月々の収入も変動するでしょうし、良い月もあれば悪い月もあるはずです。

なので、今回で言うと働き出した5月~12月までで得た収入から必要最低限の経費を引いた所得が130万円未満かどうかで判断すると決められているようです。(基礎控除で38万円引かれて、青色申告すれば65万円引かれて…のようなその計算をする前の純粋な利益です。)

雇われている場合は毎月もらっている収入から130万円を超す年収になるかを計算し、個人事業主だと売上から必要最低限の経費だけを引いた所得で130万円を越すかどうか考えるとのこと。

ここからは僕も明確ではないので参考でしか言えませんが…。

hiroさんはA社で月65,000円稼いで年間80万円の給与収入があるということなので、130万円以内に抑えるにはあと稼いでいいのは50万円ということになりますね。

5月に働き始め、12月までのC社でもらった収入(事業収入)が仮に100万円あったとして、そこから必要な経費が50万円だった場合、事業所得は50万円なのでギリギリ130万円以内に収まるという計算になります。

この場合の計算でいくと、社会保険の扶養に入っていられるという結果になるはずですが、それを最終的に判断するのは旦那さんが加入している健康保険の組合などです。(協会けんぽとか健康保険組合とか)

そもそも個人事業主として働いている時点で、社会保険の扶養には入ることは出来ないと決めている組合もありますし、通常確定申告の税金を納めるために認められている経費が通用しないこともあるようです。

だから「必要最低限の経費」を引いた事業所得という言い方をしています。

こればっかりは、最終手段として加入しているところに聞くのが一番良いと思います。

イメージとしては上記のような感じになるはずですが、僕自身が経験した話しではないので間違ってるところがあるかもしれません。

なかなかお役にたてずすみません…。

さっそくのお返事、感謝いたします。

そうなんですね…。

組合の判断ということになるかもなんですね~。

そうです。仰るように業務委託=個人授業主ということになります。

今年は確定申告の時に交通費等認められるはずであろう必用経費を引いた後の金額で申告してみようと思ってます。

万が一認められなくても130万円超さないので、それで様子を見てみようかと。

とにかく事業所得とは名ばかりの微々たるものなので、国保など払うことになったら働き損になることは目に見えています。

C社で以前から働いてる人の中には、確定申告すらしたことないという人もいます。 (月30万円ぐらいの収入で)

しかし、もし確定申告せずにおいてあとからバレ合算130万円超してるとして国保云々…となるのは困るので、キチンとしておかなければと。

にしても知識と理解力が無さすぎて困っておりました(笑)

丁寧な説明をしていただき本当にありがとうございました。

参考になっていればいいですが…

確かに5万オーバーしてしまって、国保とかが10万払うとか嫌ですもんね。

こちらこそコメントありがとうございます★

こんにちわ✳︎

いろいろ計算しましたが自分では混乱してしまうため質問させてください( ;´Д`)

旦那は公務員で

共済の健康保険と、年金に加入しています。

31歳年収350万ほどで現在私は無職で扶養に入って生活しています。

扶養手当として月13000円貰っています。

現在扶養内103万に抑えて働くか、パートでもしっかり時間数と時給が稼げるところで働くか迷っています。

社会保険や、厚生年金に入れてもらえる会社なら、年収どのくらい稼がないと私の達の世帯収入は損をしてしまうのでしょうか?

上手く計算できなくてすみません( ;´Д`)( ;´Д`)教えて頂けると大変助かります( ;´Д`)

まーさんこんにちは

今貰われている扶養手当はまーさんが年収130万円を超えたらもらえなくなるはずです。

もし103万円未満に抑えたなら、103万円+(1.3万×12ヶ月)=1,186,000円が手取り額が貰える額だとします。(住民税とかは置いておきます。)

社会保険に加入できる会社だとしても、106万円の壁が出来た時に対象企業かどうかによって変わってきますし、世帯年収となると情報が少ないので計算が難しいです。

所得を計算する時に配偶者控除のことなども計算していかないといけないので、一概には言えず…。

基本的には、年収106万円で社会保険に加入対象企業に勤めるなら103万円未満に抑えて働くのが一番良いと思いますが、恐らく年収130万円ぐらいの働き方をしてもほとんど手取りは103万円未満の時と変わらないはずです。

130万円をちょこっと超えて扶養手当がなくなったら、その分さらに損するんじゃないかと。働いているのにもらう額は変わらないというような。。。

対象企業じゃないなら130万円未満に抑えておけば、社会保険の扶養に入り続けられて、且つ扶養手当ももらえて一番お得なのではと思ってますが。(違うかったらすみません)

年収150万円ぐらいまで行けば気にすることはないんじゃないかと思いますが、その他の税金のことなどを計算に入れていないので、あくまで参考程度にしか答えられなくて…すみません。

突然のメールすみません…

色々調べてもなかなか同じような人がいないので相談させてください。

夫は自営業で私は専従者として月7万の給与が出てました。

今年の4月から私は別の職場でも働き始め月に7〜8万の給料をいただいてます。

国保だと扶養は関係ないと思っていたんですが主人の店の経理をやってる税理士さんに聞くと関係あると言われたので…専従者給与は7月までで今月からは外してもらいました。

でもここで見た解説だとやっぱり私には扶養範囲はないってことですよね?

それと専従者が当てはまるのかよくわかりませんが、仕事をかけもちしてると収入が増えますが給与計算は合算での計算ではなくってことでいいのでしょうか…

今年度の計算の仕方がよくわからずこれからのシフトの入れ方に困ってます。

無知すぎて質問の意図がよくわからなかったらごめんなさい…

みゅうさんこんばんは。

僕は専門家でもなんでもないので、税理士の方がプロですし直接聞いて詳しく教えてもらった方が良いと思いますが…。

僕が知っている限りの知識でのお話しになります。

国民健康保険に扶養という概念はありません。旦那さんが国保に加入しているなら、国保の計算の時の均等割というものはみゅうさんも1人分として計算されているはずです。

ただ問題は所得割の計算の時。

通常所得税や住民税などがいくらかを計算する時は、収入から経費を差し引いて、さらに色々と控除できるもの(医療費控除や生命保険料だとか)があり、それらを引いた金額を所得として最終的に計算されます。

でも、国民健康保険料の所得割を計算する時に出来る控除というのは、基礎控除の33万円だけなんです。

旦那さんが個人事業主でみゅうさんが専従者として月に7万円の給与が出ている場合、みゅうさんの年収は84万円ですね。

給与所得控除は誰もが受けられるものなのでそれが適用されて65万円マイナスし、基礎控除が33万円分マイナスされて合計98万円。98万円までの年収であれば、国保の所得割は0円になります。

まとめると、もし毎月7万円の専従者となっていた場合、旦那さんの売上(収入)から年間84万円分は経費として計上できますね。そしてみゅうさんの国保の所得割は98万円分控除されるので、所得割で課税される分は0円。

その代わり、みゅうさんが専従者になっているので、旦那さんが所得税や住民税のときに控除として計算されるはずの配偶者控除の38万円分の控除は適用されなくなります。

恐らく税理士さんはこの配偶者控除の38万円のことを差して、話されていたのではないかと思います。(全く違うかったらすみません。)

ちなみに、年収103万円(=所得税払うかどうか)を計算する場合には、1月~12月までに得た収入で計算するので合算になりますよ!

質問の意図と回答が全然違うかったらごめんなさい。。。

お返事早く下さったのになかなか返信できずすみませんでした…

本当にありがとうございます^^

とてもわかりやすかったです!

国保は控除額が決まってるんですね。

とりあえずは私の収入の上限はないってことでいいですよね?

主人と相談してみます。

本当にありがとうございましたm(_ _)m

みゅうさん。

お返事ありがとうございます。

国保に加入してる限りは、旦那さんの健康保険の扶養という考えはありません。

建工保険の扶養という観点では、収入の上限はないということになります。

相談してムダなく出来るといいですね!

僕もめっちゃ調べて回答しているつもりですが、参考程度のお話しなので、もし少し違うところがあったらすみません…。

初めまして。

私は、今年7月に退職してその後、1ヶ月おきに会社を変わり休職中です。今月、旦那の会社の扶養になったのですが、会社からすぐには扶養からは外せないから最低でも6ヶ月は扶養内で働くように言われました。もし、すぐ外れるような事が有れば二度と扶養に入れませんとの事。私は、正社員からパートに切り替えて探していますが例えばですが、来年1月から派遣で時給1000円(通勤

費込)×6時間(実働5時間)×21日で半年の期間限定で働いた場合、従業員数501人にはまるのでしょうか?(実際働く企業様は501人には該当しないと思います…詳しくは、分かりません)その場合、週

30時間になってしまうので保険はどうなるのでしょうか?又、期間満了後の半年は扶養から外れて

フルタイム(出来れば正社員で働きたい)での就業は可能でしょうか?それとも、年間で106万円で

働いた方が良いのでしょうか?ちなみに、今年の

年収はおおよそですが136万弱でした。長文で申し訳ありません。ご教授ください。宜しくお願いします。

ピコさんこんばんは。

まず簡単に社会保険の扶養でいられる場合の条件を再度見ておきましょう。条件はいわば2種類あります。

一つがこの記事に書いている106万円で、もう一つが130万円の壁と言われるものです。条件は以下です。

週の勤務が20時間以上で、一ヶ月の給料が8.8万円を越えて、1年以上勤務する見込みがあって、社会保険に加入している人が501人以上いる企業に勤めている。

この条件に全て該当する場合は、自分で社会保険に加入しないといけません。

1月から働く派遣では1年以上の勤務予定がないとのことですし(半年の期間限定)、501人も該当しないとのことなので106万円の制度で社会保険に加入する必要はないと言えます。

もし501人以上の条件に該当してても半年期間限定だけで条件から外れます。

では次に130万円の壁と言われるものについて。

こちらは、1日の労働時間が正社員の3/4以上(基本6時間以上)で、1ヶ月の労働日数が正社員の3/4以上(16日前後以上)、会社に雇われる期間が一定以上(3ヶ月以上とよく言われてたりします)、この条件を満たす場合に会社の社会保険に加入しないといけないとされています。

ピコさんの場合、1月から働く派遣の仕事だとこの条件には該当してしまうんじゃないかと思われます。

また、時給1,000円で6時間×21日間働くと月収が10.8万円を越えてしまうので、そもそもの扶養に加入するための条件にあたる収入を超えることになるので、社会保険の扶養でいることは出来ないはずです。

もちろん正社員で働くとなると、社会保険料が増えますがその分福利厚生がしっかり受けられる場合もあると思うので、正社員で働くのと扶養内で働くのとではどちらが良いとかは判断が難しいです…。

パートで年収110万円とか120万円らへんで、106万円以内に抑えておいた方が良いのかどうか…みたいな状況であれば、106万円の中に収まった働き方をしたらどうですか?と言えたりもしますが、正社員で働くか106万円以内かはどちらにもメリットデメリットがあるので。。。

僕だったら妻が正社員で働きたいというなら、無理のない範囲で頑張れと答えると思います。

社会保険料が増えるものの、ほぼ確実に世帯収入は増えると思うので。

あくまで参考程度にしてもらえればと思います。

無知な私の相談に調べてくださってありがとうございます!

本当に参考になりました!

ありがとうございました✳︎

こんにちは。

いろいろ調べてもなかなか分からずで、質問させて頂きます。

私は現在扶養範囲内の130万円内で働いてます。

今回の社会保険適用拡大にあてはまる企業なので10月からは加入する予定です。

そこで質問です。

12月のお給料までを130万円内になるようにシフト調整をして働いてきましたが、10月から社会保険に加入するとなって扶養を外れるのであれば、130万内にこだわる必要は無くなるのでしょうか?とはいっても年内見込みでせいぜい140万円強になるので、141万円内に納めて、配偶者特別控除だけを受けるという形になるのですか?

それとも今年はやはり130万円内に納めておかないと駄目なのでしようか?

理解力に欠けていてわかりづらい質問ですみません。

なおさんこんにちは。

あくまで僕の見解なのでご参考までにして頂ければ。

130万円以内にとどめておこうとする意図は、旦那さんの社会保険の扶養に入っておくためです。

10月から社会保険に加入することになるのであれば、130万円以内に抑えておく必要はないと僕は思っています。

確かに141万円未満であれば旦那さんは配偶者特別控除が適用されますが、140万円以上141万円未満で受けられる控除は3万円です。(旦那さんの年収額等にも変わってきますが、大きく変わっても1万円ぐらい税金が安くなる程度のはず)

そう考えると、130万円以内に抑えて…という働き方にこだわる必要はないという答えになります。

稼ぐ分だけ翌年の住民税なども上がってくるのも確かですが稼いだ分以上に高くなるわけじゃないので、もし妻が同じ状況なら頑張れる程度に130万円以内とかは気にせずに働いて大丈夫!と僕はそんな回答をします。

なおさんの見解で間違ってないと思いますので、後は旦那さんとご相談されるなどしてどれぐらい働くかを決められれば良いと思いますよ!

Non太さん、早速のご回答ありがとうございました。

とても詳しく分かりやすく説明して頂きよく分かりました。

Non太さんの意見を参考にさせて頂き、今後を考えたいと思います。

ありがとうございました。

少しでも参考になっていれば幸いです。

コメントありがとうございました★☆

突然すいません、教えて下さい・

現在68歳の男性す、定年後パートで働いています、月8.8万円以上年収は135万位です、年金を受給しています、国民保険加入してますが10月から社会保険と厚生年金に加入するようになるのですか!教えてください。

Non太さん

早速の回答ありがとうございました。

現在会社からの説明ありませんが一度こちらから

相談してみます。ありがとうございました。

ダブルさん

この時点でも会社から何も説明がないとなると、お勤め先は対象企業ではないのでは?

(もし対象企業だったら早急に聞かれた方が良いですが)

うまくいくといいですね!

コメントありがとうございました。

ダブルさんこんばんは。

年金が絡んでくると詳しくは答えられませんが、現状70歳までは社会保険に加入する企業で働いている場合は会社の健康保険と厚生年金に加入することになるはずです。

今回月収8.8万円を超える企業であることに加えて、対象企業となるのであれば社会保険に加入することになると思います。

残念ながら僕には明言できるほどの証拠がありませんので、一度お勤め先に聞かれることをおすすめします。

詳しく答えられずすみません。

初めまして!!教えて下さい。

私は、旦那の扶養で内職をしています。

今年、このままのペースで働くと110万位の年収になると思うのですが、内職でも106万の壁は当てはまりますか?

トトロンさん。

内職で働いているということですが、もらっている収入はどこかの会社から給与支払いされているのではないのでしょうか。

支払い形態が分からないので何とも言えませんが、パートなどと同じように給与支払いとしてもらっているのであれば、

その内職の仕事をもらっている会社が106万円で社会保険に加入する企業かどうかを確認して判断すれば良いと思います。

毎月稼ぐお金だけが対象ではないので、月収をベースに勤めている会社がどうかで判断します。

こんにちは。

恥ずかしながらつい最近106万の壁を知りました。

私は今年間で130万以内で働いています。社会保険は主人の扶養です。そして職場は10月からの施行に該当しない職場です。この場合、私は今まで通り130万以内で働けばいいということでしょうか。(来年からも)

もし今までの方と同様のコメントがありましたらすみません。

初歩的な質問で申し訳ありませんがよろしくお願いします。

もうさんこんばんは。

106万円の壁に該当しない企業で良かったですね!

おっしゃる通り、今まで通り130万円(月収10.8万円)に抑えて働いて大丈夫です。

ですが、今後数年でこの対象企業を拡大しようと政府は考えているので、制度が変わってくる恐れがあります。(どう変わっていくかはまだ分かりません)

それだけ注意しておけば、今のところは気にせずに変わらずで大丈夫だと思いますよ。

ご回答ありがとうございました。

もう一点お聞きしたいのですが、私の職場は月収が毎月変動し、一年トータルで130万以内になるように調整しながら今現在働いています。(月数万の月もあれば20万の月もあります)

マイナンバーが導入されたことにより、今の私のような一定しない収入だと気を付けなければならないことがありますでしょうか。友人がマイナンバーで国が管理するようになるから私のような働きかたはこれからできないのでは?と指摘されたので心配になりました。

すみません、よろしくお願いします。

もうさん。

申し訳ありませんが、こちらについては明確な回答は出来ません…。(あくまで素人に知識ある程度なので)

基本的に社会保険の扶養から外れるのは月収10.8万円以上を超えた場合と言われてます。

ただ突発的な残業(意図しない、たまたま今月は残業が多かった等)で10.8万円を超える月があっても、それは毎月超えるものではないからとみなされ扶養を外されることはありません。

でもそれが、「フタを開けてみたら毎月のように10.8万円を超えているじゃないか!」というのが発覚した場合、扶養から外されることになります。その目安は3ヶ月連続で10.8万円を越した場合と言われてます。

もしこれを内緒にしたまま扶養を続け、税務署などから旦那さんの会社に通達が行った時がややこしいです。(通知は絶対毎回行くわけじゃないみたいですし、奥さん税金の課税対象になってるみたいだけど奥さんは扶養で大丈夫ですか?的な通知だけらしいですが)、

そうなったら旦那さんの会社はもうさんのことを調べざるを得ないので、過去のことをさかのぼって調べたりする等々が発生し、もし超えてることが分かれば過去にさかのぼって払わないといけないことも出てきます。

マイナンバーになれば、そういうところが筒抜けで分かりやすくなるということにはなりますね。

僕の見解では、今まで数万の月や20万の月があっても扶養を続けられたのであれば、旦那さんの会社の加入している保険組合はOKとしているので大丈夫だと思ってます。(あくまで僕の意見です)

ただ月収がバラバラでも、20万円の月が3ヶ月連続している等がある場合、マイナンバーで個々人が明確に把握されることになるのでその時にもしかすると目を付けられるかもしれませんね。

多分大丈夫なんじゃないかと思ってますが、僕が考えられるのはここぐらいまでです。

もし間違ってたらすみません。

Non太さん

返信が遅くなりすみません。いろいろ詳しくありがとうございます。

周りに具体的に教えてくれる人がいないのでとても助かりました。

自身のことなので、私も勉強していきます。

ありがとうございました。

はじめまして、こんばんは!

自分のパターンを検索しきれず毎日頭を悩ませています。どうか教えてください。

勤続年数3年のパート勤めをしています。

今年の1月から5月まで月10万前後働いてまして、6月から13万ほど稼ぐようなシフト変更を致しました。

ただ体がきつくなってしまい10月から88000円以下に抑えるシフトにまた変更してもらいたく思ってます。

この場合10月にもらえる給料から88000円以下で週20時間以内に抑えれば、106万の壁を超えていないという判断にしてもらえるのでしょうか。

年収は最初に稼いでしまったので最終的に118万くらいになりそうなのですが…。

この場合は扶養からはずれず、厚生年金も条件を満たしていないので加入しなくて大丈夫なのでしょうか。

いまいち意味がわかっていなく的はずれな質問をしてしまいすみません。

akiさん

akiさんは106万円の制度に該当する対象企業に勤めているという前提でお話しさせて頂きます。

正直akiさんの状況のお話しをすると、まだスタートしていない制度なので何とも言えない点もありますが、結論としては「勤務先の保険組合がどう判断するか」によると思います。

今のこの8月の時点で、9月から(10月の給料分から)88,000円未満で働き今後もそのシフトで続ける、とakiさんと会社で話が済んでいれば社会保険に加入する必要なく扶養は外れずに今と変わらないままでいけると思います。

基本的に加入する時点からの月収を見ることになりますので。

ただ、保険組合がダメだ!の一点張りを言われてしまうと加入しないといけない恐れもありますが、ここはまだスタートしていないのでどうなるやら…です。

僕の見解では大丈夫だと思ってますが、専門家ではないので参考程度にとどめてもらい、面倒ですがお勤め先の総務や担当される方に聞くのが一番だと思いますよ!

わかりやすくご丁寧に説明いただき大変助かりました。

組合さえ問題なければ88000円以下に抑えればよさそうなので安心しました。

早速会社と相談してみようと思います。

本当にありがとうございました!

いろいろ調べていましたら、Non太さんのコメントがとてもわかりやすくコメントさせていただきました。

先日の なおさんと同じような質問なのですが、現在130万円以内で働いています。10月からは社会保険に入る予定です。

パート収入130万円以内にシフト調整をして働いてきましたが、10月からの社会保険に加入し扶養を外れるのであれば、9月から11月までの収入で無理に130万円に抑える必要はないでしょうか?

もし、抑えないで働くとなると132万円位の見込みです。

130万円に収めた場合、配偶者特別控除で受けられる控除は16万円ですね。

主人は年収800万円台、夫婦の収入額的には、130万円に抑えておいた方が、多いでしょうか?

あまり、社会保険や税金のことがわからないため、教えていただけると嬉しいです。

ひまわりさんこんにちは。

おっしゃる通り、10月から勤務先の社会保険に加入することが決まっているなら、9月ももちろん10月以降も年収130万円や月収10.8万円以内に…みたいなことは、気にする必要がないと僕なら考えます。

ただ、もう一つのご質問によっては抑えておいた方が得の場合もあると思うので、参考までに。

旦那さんの年収が800万円とすると、給与所得控除(年収×10%+120万)されて課税されるべき所得は大体600万円ぐらいですね。(他の控除は一旦無視してます)

課税所得600万円の所得税率は20%です。

もしひまわりさんが年収130万円未満に抑え、配偶者特別控除で旦那さんが16万円分の控除を受けられるとすると、16万×20%=3.2万円です。

さらに住民税10%分の1.6万円も控除になり、合わせて4.8万円分は払う税金が下がるだろうというのが概算です。

もし年収が132万円になったら配偶者特別控除は11万円に下がりますから、支払う税金が3.3万円ぐらい安くなる概算です。

(他にも控除があったりして税率などが変動する可能性があるので、絶対ではないですしあくまで概算です。)

これが抑えて働けば120万円ぐらいが想定ならば、配偶者特別控除の額はさらにあがり(120万未満なら26万円)旦那さんが支払う税金はさらに下がるので、132万円を稼いだ時と夫婦の手取りという観点ではそこまで変わらない気がします(ちゃんと計算していないので明確ではありませんが)

でも、130万円前後か132万円ぐらいになるというので悩んでいるなら、概算の通りそこまで気にしなくてもいいかなぁというのが僕の見解です。

悩みすぎてしんどくなる気もしますので。

あくまで参考レベルにとどめて頂ければと思いますが、少しでも参考になれば幸いです。

突然申し訳ありません。ひまわりさんの質問が、

すごく私の疑問に近い内容でしたので、補足質問させていただければと思いまして。

私も130万以内で、現在働いており、4年働いてた職場を6月末に退職し、7月に新しい職場に転職しました。今回の職場は、3ヶ月更新で、交通費が別支給になりましたが、交通費込みでの総支給額で年間収入を計算しないといけないようなので、このまま行くと、133万超えになります。社保対象企業の為、恐らく社保に入る事になります。社保に入っても141万以内なら、配偶者特別控除は、適用されるんですか?色々なところを読んでいると、150万以上働かないと損をするとかも書かれているし、今年は、急に増やしても、150万には到底届きません。来年1月の給料から、150万目指せはいいのでしょうか。9.10.11月は、おそらく11万8千円(交通費込)あたりの給料見込みです。やはり、このまま130万に抑えなくてもそんなに変わりませんか?旦那の税金にさほど影響が、出ないなら抑えずに働きたいです。

私の支払う税金も増え、旦那も税金が増えでは…働きたいのに、考えるしかないのかと。130万働いても、年間20万ちかくは、結局税金になるとか…。

そろそろどう働くか決めなきゃならないのに、中々落ち着きません。言葉違くても同じ内容が多いと思いますが、よろしくお願いします。

sakiさんこんばんは。

まず質問の回答として、配偶者特別控除はsakiさんの所得がいくらかで見られるだけなので、社保に入っているかいないかは関係ないですよ。年収103万円までは配偶者控除が受けられ、それを超えると141万円までは適用されるものになります。

そして今回のご質問ですが、状況が見えないので見解違いの回答だったらすみません。

まず覚えておきたいのは、社会保険の扶養に入る入らないの話しは、1月~12月までの1年間の年収で見るのではなく、もらっている月収×12ヶ月を計算し恐らく向こう1年間でこれぐらいの年収になる!という計算方法が基本的な考えです。

配偶者控除や配偶者特別控除の話しだけをすると、1月~12月までの1年間の年収の計算になります。

その上で今年の話しです。

6月まで働いていたところと今働いているところを足して大体133万円の年収になるということであれば、配偶者特別控除は11万円の予定です。

これが130万円未満の年収なら16万円ですね。

後は旦那さんの所得がいくらかによって変わってきますが、配偶者特別控除で控除される額×30%ぐらいが払わなくて良くなる税金と思えば分かりやすいかと思います。

これが今年の配偶者特別控除だけを考えた場合の計算です。

次に社会保険の扶養について。

コメントから推察するに、sakiさんの状況は今回の記事にしている106万円の社保加入の企業で働いているのではなく、今まで通りの130万円の社会保険の扶養の話しをされているのかと思いますが、、、

「このままいくと133万越えになります」というのは、恐らく6月末まで働いていた企業の収入も含めてだと思いますが、それは上記の説明の通り社会保険については1年間の計算のしないので忘れて下さい。

これからの月収が約11.8万円だとすると、すぐに社会保険に加入対象となるはずなので(勤務時間など他の条件も揃っているなら)、月々1.6万~1.8万ぐらいを毎月払う計算になるはずです。(保険料は地域や組合によっては違います!)

これを踏まえて僕の考え方です。

もう現時点でも今後も今の勤務先で月収10.8万円(社会保険に加入する対象となる月収)を越していることになりそうなので、諦めて社会保険には加入することにします。

ホントは今年はあと4ヶ月なので今年が終わるまでは扶養の状態を続けるのが一番いいですし、そうすると配偶者特別控除もしっかり受けられるしとなりますが、勤務先が変わってそんな調整も難しいでしょうし…。

なので、2016年1月~12月までの年収が133万円でも130万円でもそんなに配偶者特別控除で控除される額が変わらないと考えられるので(多分変わっても2万円ぐらい旦那さんの税金が安くなる程度)、

そこまで気にせず毎月11.8万円ぐらいは働いていいかなと考えます。

そして最後に来年1月からの働き方を考えるなら、sakiさんの見込年収を11.8万×12ヶ月≒141万円だとすると、年間約20万円の社会保険料を自身で払い、旦那さんが受けられるはずの配偶者特別控除はゼロになります。

僕だったら11.8万円程度で社保に入るのはもったいないと言いますし、年収150万ペースでも割に合わないと感じるので、160万円以上(月収13.5万以上)ぐらいの働き方にならないのなら10.8万円までに抑えて社会保険の扶養内でいてほしいと話しをします。

sakiさんがおっしゃる通り結局保険料と税金で持ってかれるので。

状況が見えない部分が多いため税率や控除額が大きく違う場合もありますので、あくまで僕だったらという参考程度にしてもらえればと思います!

Non太さん!

返信ありがとうごさいました。

今の会社は、8.8万の対象職場でした。

今年度は、130万未満で抑えて特別控除額を16万のとこで、調整して働こうと思います。

ただ、やはり健康保険加入になってしまうので、

12月の給料までは、受取額が減ってしまいますが…

12月からは、160万目指して払い損にならないように働こうと思います。

色々答えていただけて感謝です!

sakiさんこんばんは!

あっ…今回の106万円の制度で社保に加入する対象企業だったんですね。。。

僕は税金や保険を知っておくことが一番の節約になるとは思ってますが、

わからないままに色々と考えて苦しくなるぐらいなら、

sakiさんのように潔く、「社保に加入するのは本意ではないけど、しっかり働いてがんばろ!」って思える働き方の方が大切だと思ってます。

僕はこういう細かい計算とかが好きなので、色々調べるのも計算するのも苦になりませんが…笑

新職場で働き始めて1、2ヶ月の頃はまだまだ大変だと思いますが頑張って下さいね!

コメントありがとうございました★☆

Non太さん、ありがとうごさいました。

やはり、このままでは中途半端な所にいるようですね。残り4ヶ月は、130万を越さないように調整して行き、特別控除をもらえるようにしたいと思います。

10.8万に押さえれば、社保に入らなくても大丈夫なのでしょうか?

8.8万は、超えてるのでやはり控除は、受けつつも社保に入る?のでしょか。

1月からは、もう少しペースをあげ150万以上目指して働こうと思います。損得ギリギリかと思いますが…

社保にも、入る覚悟で!

控除額決定は、1月から12月の給料での認識は、あってますか?

ここのコメントわかりやすいです!

モヤモヤもだいぶ消えてきました。

と、言いつつも、質問してしまってますが…

sakiさん

今回の106万円の壁の制度の対象企業かどうかが、8.8万円か10.8万円かの分かれ目になります。

対象企業なら月収8.8万円以上で社保に加入、対象企業じゃないなら10.8万円までは社保に入らなくて大丈夫という考え方です。

配偶者控除や配偶者特別控除が受けられるかを計算する年収は1月~12月までの給料(正確には所得ですが)であっています。

今後、150万円を目指すならホントに損得ギリギリの可能性が高いので、毎月さらにあと1日頑張って働いて年収160万円ぐらいを目指すといいかもしれませんね!

僕はアドバイスできる立場の人間じゃないので、あくまで僕の考え方を伝えているのみですが、参考にしてもらえればと思います。

Non太さん、こんばんは。

仕事が夜までなので、夜分遅くなってしまいすみません。

具体的な数字を教えていただき、とてもわかりやすく理解できました。

そうですよね、そんなに差はないとなると、深く考えるとしんどくなりますよね。

主人にもNon太さんのコメントを伝え、考え過ぎず決めたいと思います。

とても参考になりました。

お忙しい中、本当にありがとうございました~!!!

余談ですが、もう40代後半なので、今後は130万の壁を気にせず、働けるうちに(笑)できるだけ働いておこうと思います!

はじめましてNon太さん

色々解説や皆さんの質問や回答

見させて頂きました

頭の悪い私にはまだ多々

理解できず困っています

私はコンビニでパートをして働いています

旦那の扶養範囲内103万~130万以内で

1月~4月までは、月13万前後で

1日の勤務時間は、8~9時間位でした

10月からの103万、106万、130万の壁とやらが怖く5月から8万前後になるようにシフト調整してきましたが、このままでいくと

120万前後になりそうです

(ちなみに前年度は125万位でした)

オーナーからは106万の壁や10月からのことについては何も言われてはいません。

私からは社保に入れてくれるのかとオーナーに訪ねましたが、うちは、そうゆうのはないなぁ

と言われ?と思いましたが、大丈夫なのか不安で。

オーナーは4店舗経営しており、従業員数は全部で50人前後(殆んどがパート、アルバイト)です。

オーナーから何も言われないいうことは、103~130万以内の範囲で働き続けても何も問題ないという事なのでしょうか?

回りにいる人たちはやっぱり分からないらしく、

どうしたらいいのか頭を抱えているばかりです。

よろしければ教えて下さい‼お願いします!

まみさんこんにちは。

まず考え方として、今回の106万円の壁の社会保険については会社ごとのお話しになります。

コンビニ(セブンイレブンとかファミマ)は大きい会社ですが、オーナーさんは恐らくフランチャイズ?で権利をかって、自分の会社を経営してコンビニを運営しているんだと思います。

そのオーナーさんの会社でパートをしているのであって、働いているコンビニの母体会社で働いているということにはなりません。

オーナーさんの会社の従業員が50人であれば、106万円の壁の対象企業にはならない(セブンとかファミマの母体会社はここでは関係ない)ので、気にしなくていいと思います。(今後数年で対象企業の条件が変わる可能性があるのでそこだけ注意です)

そしてまみさんは年収130万円未満に抑え社会保険の扶養に入られている現状がありますね。

ただちょっと気にかけておきたいのは、「1月~4月までは月13万円前後」というところ。

社会保険の扶養の考え方は、1月~12月までの年収ではなく毎月の月収から見込み年収で計算します。

月収10.8万円を超す人=年収で130万円を超す人という考え方です。

これが1ヶ月だけ13万円ぐらいになった、ということならそこまで気にしなくて良かったのですが、連続3ヶ月を超して10.8万円超えている=平均的に10.8万円を超える収入のある人だ!とみなされる場合があります。(あくまで場合なので、絶対じゃないです。)

そうみなされると扶養を外される可能性があるというだけです。あくまでそうなる恐れがあるだけです。

まとめると、106万円の制度が出来たからと言ってまみさんの会社は今までと何か変わるわけじゃないということ。

106万円の対象企業じゃないので今まで通り130万円未満に抑えて、あまり連続で10.8万円を超える働き方をしないように気を付ければ、現状は大丈夫なんじゃないかというのが僕の考え方です。

あくまで専門家ではないので参考程度にしてもらえればと思います。。

ありがとうございます

やっぱり連続で10万越えたのは駄目だったのですね⁉

私はあまり、新聞やテレビは見ないので10月からの事を知ったのは4月の事でした無知な自分を情けなく思います

今後抑えて働こうと思います

扶養外されるかもしれない…不安です

お忙しいのに早急にお返事返して下さってありがとうございます。

大変嬉しく感謝します❗

ダメだったかどうかまでは今の時点ではわかりませんが、大丈夫なんじゃないかとも思ったり…。

とりあえず今年は年収でも130万円を超えないような働き方にして(1月~4月の分に目を付けられないようにw)、

今後も10.8万円を超えないような感じで、超えたとしても数ヶ月連続じゃなく1ヶ月だけたまに超えるような働き方で続けていけば、

社会保険も扶養内でやっていけるんじゃないかと思いますよ。

参考までにですが、がんばってください!

またまたありがとうございます!

すごく丁寧に教えて下さって、

私自身勉強になりました!

またわからない事があったらよろしくお願いします。

本当にありがとうございました!!

こんにちは、親切、丁寧なご説明に感銘しています。私もよくわからないことがあって

質問させていただいてよろしいでしょうか?

私の勤務形態は1日5時間 月100時間の契約で、約9万円、賞与年10万くらいあります。残業込みで年額130万未満に押さえています。私のところにも会社のほうから保険加入か勤務時間の変更をするか選択をせまられています。扶養を抜けて働くとしたら大体いくらくらいの収入があるといいのでしょうか❓扶養を抜けると主人の会社から出ている家族手当て月3.5万円もなくなります。今までとおなじような収入にするためには、私の収入を抑えるほうが得策なのでしょうか?

あと1つ、契約上103万未満、週4時間など

条件を満たしていれば、収入が130万未満なら

保険加入等しなくてもいいのでしょうか?

同じような質問ですいませんが、どうか教えてくださると助かります。

よろしくお願いいたします。

emiさんこんばんは!

106万円の壁の制度が出来て社会保険に加入することになると、月収9万円でも安くても月々1.2万ぐらいは保険料でなくなります。これで年間にすると約15万円。

さらに家族手当3.5万円がなくなるとなると年間40万ですよね。

今月々9万円の収入を8万円にするだけで、15万円は払わなくて良くなり40万円は入ってくることを考えると、絶対抑えた方が良いですよね!

今の倍ぐらい働くなら別ですが…。

次に「契約上は社会保険加入の対象外の契約で、収入が130万円未満なら社保の加入はしなくていいのか」ということですが、残念ながらそれは厳しいと思います。

雇用契約上は対象外だとしても、結果的には毎月10万円の給料で年収が120万円だったみたいな感じのことですよね。

最終的には勤務先で年末調整が行われますし、emiさんが契約上以上に働いていたことが国税庁やらにバレるのが普通です。

イコール月収が社会保険に加入しないといけない月収を超えてた人だと認識されて、

バレた場合はさかのぼって扶養に入ってた期間分の保険料を支払わされたりするはずです。

「あれっ?この人扶養に入れない収入あるのに扶養になってるー!これは保険料払ってもらわないと!」みたいな感じです。

今が9万円ぐらいなら、106万円未満になる月収8.8万円未満に抑える方が得策だと僕なら考えます。

素人に毛が生えた程度の意見なので、参考までにとどめておいて下さい。

Non太さん、こんばんは。すごく早い解答有難うございます。とても分かりやすくよ~く

理解出来ました。ぜひ、参考にさせて頂きたいとおもいます。パートには少し荷が重すぎるこの制度、暮らしにくい世の中ですね。

本当にありがとうございました。

初めまして!

他の方のご質問と重複する部分もあるのですが、わからないことだらけなので質問させて頂きます。よろしくお願い致します。

昨年6月から派遣会社を通して働いておりましたが、今年の5月でその派遣会社を退職して、同じ会社と直雇用で働くことになりました。

今年1月〜5月の給与は計517000円でした。

6月からは月に11〜12万円ベースで働いており、10月と11月で調整しないと130万円超えてしまうのですが、1社に対して103万円超えなければ問題ないのでしょうか?

もし問題ない場合、2社のトータルで130万円超えるとやはり損することになるのでしょうか。それとも別であれば130万円超えても1社で130万円超えなければ問題ございませんか?

もう一点、今の雇用先が人手不足なので今後もう少し働いてくれると助かると言われており、来年からどうすべきか悩んでおります。

夫はサラリーマンなので、38万円の扶養控除が無くなるのは勿体無いと言うのですが、元を取るというか、年収どのくらい稼げば、38万円の扶養控除が無くなり国民健康保険に入ったり諸々を含めても利益に転ずるのでしょうか?

今の雇用先は10人ほどの企業なので国民健康保険になることは決まっております。

知識不足なので文言が異なっていたり、間違った解釈があるかもしれません。

お恥ずかしい限りですが、アドバイスをよろしくお願い致します。

duckさん

そもそもの認識が少し違うと思われるので、簡単にかいつまんでお話しします。

38万円分の扶養控除を受けたいというのであれば年収は103万円以内に抑えないといけません。

そしてそれは1社だけではなく、1月~働いて得た給料と今働いている会社の給料の合算で1月~12月までの収入全部で計算します。

6月から毎月11万円程の収入があるのであれば、8月までで約80万円の年収は稼いでいるといった感じでしょうか。

そうなると今のペースで年収103万円に抑えることは厳しいと思うので配偶者控除は外れますが、代わりに配偶者特別控除で旦那さんの税金が控除されることになります。

詳しい金額等は国税庁のページをご覧になられるといいと思いますよ!

今現在duckさんは旦那さんの社会保険の扶養に入られているのかは分かりませんが、10.8万円を超える給料がある人は扶養には入れないのが原則です。

今もし扶養内だったとしても6月から11~12万円程の収入になっているのであれば、旦那さんの加入している保険組合が判断すれば、さかのぼって6月から「扶養に入れない人」とみなされて、

保険料を徴収されるかもしれません。

国保の詳しい計算はこちらの記事を見てもらうとして、

社会保険の扶養を外れると国保で約1万程度、国民年金で1.5万円で計2.5万円ぐらいは月々出ていくとは思います(超ざっくりの計算です。)

結論としての僕の意見は、パートとして働く限り(フルタイムじゃない限り)年収160万円以上ぐらいの働き方をするのも大変だし、それぐらい稼がないと社会保険の扶養に入っていた時の同様レベルの水準にはならないという認識を持っているので、

月々11万円前後の働き方だと、今より働いているのに手取り減ってる現象が起こるのではないかと考えます。

会社にもう少し働いてくれと言われたとして、月々15,6万円ぐらいの収入になるのであれば受けてもいいと思いますが、

ならないのであれば結局ほとんど変わらないと思うので遠慮するようにすると思います。

あくまで僕の見解なので、参考までにしてもらえればと思います。

Non太さん、早速ありがとうございます。

知識不足で申し訳ございません。

現在在籍しているところが10人に満たない会社なので、前の会社の収入と含めて130万円を超えない限りは、配偶者特別控除で38万円が11万円になるけれど、主人の社会保険組合の扶養でいられるのかと思っていました。

では、9月以降は時短にする、日数を減らす、などして130万円を超えないようにすれば、保険の扶養に留まることはできるのでしょうか。

税金などが大の苦手分野のため、知識不足で本当に申し訳ございません。。

duckさん!

配偶者特別控除と社会保険の扶養は別々で考えるものになります。

確かに前の会社の収入と今の会社を合わせて130万円未満に抑えれば、配偶者特別控除の適用範囲内になり、11万円だったり16万円が旦那さんの所得から控除されるという考えは正しいです。

でも社会保険は1年間の年収ではなく見込み年収で考えるので、10.8万円を超えた時点でこの人は年収130万円を超す人とみさなれるのが原則です。(加入している保険組合によって少しは違うと思いますが)

これが1回だけ10.8万円越したぐらいでは大丈夫ですが、基本は3ヶ月連続で超えると恒常的に10.8万円を越した人とみなされやすい傾向にあると言われています。(=扶養が外れることになります)

扶養でとどめておくための原則は1月から12月までの年収が130万円ではなく、月収が10.8万円を越さない事と覚えておくと良いと思いますよ!

とりあえず9月の今月からは月収10.8万円を越さないような働き方をすることが、扶養内でいるためにやるべきことだと思います。

と言っても、最終は旦那さんが加入している保険組合が判断する結果になるので、少し相違があるかもしれませんが…

扶養のこととか今回の106万円の壁とか、ホントややこしくて逃げ出したくなりますが、ちゃんと理解すれば何十万円と浮くことにもなりかねないので頑張ってくださいね!

コメントありがとうございます!

Non太さん、分かりやすく的確なアドバイスを本当にありがとうございます!

では今月から10.8万円を超えないようにシフトを変更してもらいます。

主人の保険組合に問い合わせれば教えて下さるのか…確認してみます。

無知な私にとって数々の貴重なコメント、大変救われました。

心より感謝申し上げます!

duckさん

いえいえ、参考にしてもらえたら幸いです。

社会保険に関しては基本的な考え方はあるものの、

最終的なことは全て保険組合が決めるため、バラバラな可能性もあることだけご理解頂ければ。

僕の発言はあくまで僕の考え方なだけで、少し違ってくることもあるかもしれません。

頑張ってくださいね!

教えてください。この間際に来てバタバタしてます。

一年以上継続して、同じ会社で働いている場合はどーにもならないのですか?3ヶ月で更新という、電話オペレーターです。もし、どーなもならないとなると、一年ごとに変わらなくてはならないのでしょうか?従業員の人数も越えています。時間数、金額は調整可能です。

忙しいところ、申し訳ないですが教えてください

渡辺さんこんばんは。

3ヶ月更新ということは、渡辺さんは派遣で働かれているんでしょうか。

もうすでに1年以上働いている人は自動的に対象になるみたいですし、まだ働いて1年経っていない人で3ヶ月更新の雇用形態の人でも、

今回の106万円の壁の制度の対象になってるみたいで、1年以上働くと見なされるようです

(僕の会社では、派遣で働いている人たちがほとんどみなさん社会保険に加入するように催促されています)

ただこれもご自身の勤務先に聞くのが一番明確にわかると思いますので、勤務先の保険組合に聞くのが良いと思いますよ。

恐らく大手の派遣会社は軒並み加入させられることになるみたいですが。(従業員が501人以上とみなされるため)

「勤務期間が1年以上見込み」が対象に入ってしまう場合、社保に加入したくないというのであれば、勤務時間か収入で調整するしかないと思われます…。

ありがとうございます。派遣とは違うのてすが、直接会社にも確認していますが、はっきりしないまま日にちだけが過ぎてしまってます。再度、確認してみます。忙しいなか、ありがとうございました。

会社内の担当の人でさえちゃんと理解していないということも良く聞きます。

大問題ですが…。

働き損にならないように頑張ってください!

とてもわかりやすく丁寧な対応を見て、すごく勉強になりました。しかし自分の状況と照らし合わせてみるとやはりわからない事があるので質問させてください。

この度派遣で就労予定の主婦です。

現時点では、扶養範囲内の週3日勤務(1日あたり実働7時間)・雇用保険のみ加入、での募集なのですが、10月の法改正に伴い、どこかのタイミングで勤務時間を1時間減らして、社会保険加入の対象にならないようにする予定だと聞いています。1週間当たりの労働時間が20時間を切るので、雇用保険加入の対象からも外れます。

そうなると、単純計算で年間収入が120万程になります。

その場合、国民健康保険と国民年金を自分で支払わなければならないのでしょうか。配偶者特別控除は受けられたとしても、これだと働き損になる気がして悩んでいます。

10月からのお仕事です。その場合、主人の会社の年末調整では、来年度は扶養から外れる計算になってしまうのでしょうか。家族手当などはない会社なので、社会保険と所得税の件がネックです。

パーク910さんこんばんは。

年収120万円の所得税は年間で1万、2万円程度なので、一旦置いておいて…。

パーク910さんの勤める企業で社会保険に加入しない場合は、国保+国民年金を払うか、旦那さんの社会保険の扶養に入るかの選択になりますね。

旦那さん自身が勤め先の社会保険に入っているのは大前提ですが、その場合パーク910さんの年収が130万未満というより月収が10.8万円未満であれば、旦那さんの扶養に入れるのが基本的です。

まずは旦那さんの社会保険の組合に、扶養に入りたい旨を相談し手続きを進めるのがいいと思います。

(もしかすると組合から、収入見込証明書を出してほしいと言われるかもしれませんが…、要するに、10月から働く勤務先で扶養の範囲内で働きますよ!を証明するための書類なので、派遣元に問い合わせたりが必要かもしれませんが)

106万円で社会保険に加入する企業に該当しない上に月収10.8万円未満でいられるなら、旦那さんの社会保険の扶養でいられるのが基本なので。

と思ったら、最後の一文を見て気付きましたが、今現在は扶養に入っていられるということですよね?笑

で、派遣元がちゃんと雇用形態を1時間減らして週20時間未満になる勤務形態になり、収入も10.8万円未満のようですので、特に変わることなくいられると思いますよ!

私は、自営業妻ですが、4時間パート勤務で 会社は500人以上の会社です。

自営業なので 旦那さんが私の分も国民年金.健康保険を出してくれています。

4時間パートとはいえ、年間の収入は130万以上〜150万位になります。

前回の確定申告では 私が稼ぎ過ぎたせいで特別控除が、0 だった様な…。

自営業の妻は、どういう働き方が良いのか教えていただけたら幸いですm(__)m

10月から どうすれば一番良いのか⁇ よく、わからなくて困っています。

あきママさんこんばんは。

あくまで僕が知っている知識の中でのことです。

もしかしたらもっとちゃんとした制度があるかもしれないので、

あくまで参考でとどめてくださいね。

基本的に国保に加入している場合、扶養の概念がないので103万円や130万円のことは置いておくことにします。

そして、旦那さんの自営業を手伝うという働き方の「青色事業専従者」になること(詳しくは調べるとたくさん出てきます)も、現在のパートを辞めることになるので除外。

パートを続けながら、どの働き方をしていくかとして考えます。

まず、国民年金は16,260円/1人(平成28年度)でこれは一律の額を払っているはずです。

国保の場合にかかってくる料金を計算するとなると、世帯にかかる金額(平等割)、加入者数にかかる金額(均等割)、所得にかかる金額(所得割)があり、それぞれ計算しないといけません。

所得にかかる金額はもちろん収入が上がっていけばいくほど上がっていきますが、超ざっくり言うと年収から98万円引いた額の10%前後(8%~13%ぐらいが目安)が年間でかかってくることになります。

という話しをどんどんしていくとちんぷんかんぷんになってしまうと思うので、あきママさんと同じ状況で、僕が自営業で妻に働き方を提案するなら以下のような感じ。

働けば働く程収入は増えるから、無理のない程度に頑張ってくれたらいいと。

そして、もしパート先の社会保険に加入できるならぜひ加入してね!と。

現状の国保+国民年金を払うよりも、会社の社会保険に加入した方が毎月支払う額は安くなる上に支払う年金は厚生年金なので上がるからです。

状況をちゃんと確認しないと一概には言えませんが…

扶養のない自営業をされている場合のパートとしての働き方は、そんな感じかなぁと僕なら思っています。

Non太さん お返事ありがとうございます(^-^)

このサイトに来るのが遅くなり お返事のお礼が遅くなりました(>_<)

自営業妻の働き方が イマイチ分からなかったので少し不安でした。

アドバイス大変ありがとうございました(ˊo̶̶̷ᴗo̶̶̷`)੭✧

初めてコメントさせていただきます。

色々なケースを読ませていただいたのですが、理解できているのか確認させていただきたくコメントさせていただきます

106万で社会保険に該当する会社でパートをしております

主人の社会保険(扶養)にはいっています

9月までの平均支給額が10万ほど

10月分より支給額を8万未満くらいになるようにシフトを調整しました。

約110万ほどの年収になると思います。

106万超えることになると思うのですが、勤め先の社会保険には加入しないと回答しました。

103万を超えるので所得税、住民税が引かれることはわかりました。

130万の壁は106万の壁が10月から適用しても生きているという認識で間違ってませんでしょうか?

コメント全部を読んでいるうちに自分がきちんと理解できているか不安になり、

この様な失礼な時間になってしまいました。

大変申し訳ありません。

よろしくお願い致します。

o-toraさんこんばんは。

一言で完結させると、o-toraさんのおっしゃる通りの認識で間違いないです。笑

勤務先の社保に加入しなくて良い場合は、今までと同じく130万円というか月収10.8万円未満の中でやりくりしていくことで、

旦那さんの社会保険の扶養の状態が継続です。

今までより少しばかりは時間が出来るかもしれないので、有意義に使えるようになると良いですね!

現在103万以内でパートをしています。11月のシフトまでは抑えてもらえる予定です。

12月から扶養を出て世帯収入を増やしたいと考えています。

でも現在920円の時給のパートなので今のパートだけで年収150万円分のシフトは入れてもらえないと思いますし、社保も入れてはもらえないと思います。

ただ自分の夢に近い形の職業なのでもう2年くらいは働きたいのです。

夫の会社からは明細を見ると家族手当が月に9000円付いてます。

子供は高校3年生17歳が一人です。

・今のパートと掛け持ちで派遣を週に2~3日入れて、国保、国民年金自腹。

・週に4日程度介護等の社保に入りやすい仕事で社保に入れてもらって、残り2日程度今のパートを続ける。(掛け持ちOKなら)

・103万以内でやっておくのが実は一番お得。

・家族手当は貰わず130万まで頑張る。

・今の職場を辞めて社保険付きのフルタイム探す。

106万対象の会社では無いと思いますが。。。

体力と時間はあるので扶養内は少し勿体無い気がします。

ちなみに12月から思い切り働く場合国保と年金の加入手続きは12月に行けば良いのですか?

色々一人で悩んでいて解決策が見つからないのでご助言いただけたら有難いです。

Non太さん不躾な質問に回答いただきありがとうございます

3つの壁、を気にしてはいたのですが、内容もよく確認もせず、どこに聞いてイイのかもわからないままにしておりましたところ、Non太さんのブログを見つけました、

お母様の疑問と同じだったので、皆さんのコメントにも丁寧に説明して下さっていた内容に釘付けになりました

気持ちが高ぶりすぎて結局、朝まで眠れませんでした(^^;;

早々に回答をいただき落ち着きました、ありがとうございます

少し余裕ができた分、有意義に過ごしていきたいと思います。

また、何かありましたらコメントさせていただきたいと思います

ありがとうございます

o-toraさん

僕も自分で調べるまではなんでこんなに複雑なんだって色々悩みましたが、

理解できると落ち着けますよね。w

僕がご説明するまでもなくしっかり理解されてると思いますし、少しでもお役に立てたなら良かったです。

ありがたいお言葉ありがとうございました!

りんママさん。

あくまで僕の見解で、間違っている事があるかもしれませんので参考までに。

細かい計算をするとなると状況によって変わってくるので一概には言えないのですが…

「体力と時間がある」ということで、扶養を超えてでも働こうと意識を持っているのであれば、本当なら社保が付いてくる職場を選ぶのが一番賢明だと言いたいところですが…。

と言いながら、りんママさんが感じられる夢に近い仕事をしているのであれば、今の職場を続けるのが一番精神的には良いですよね!

まずは今貰っているという家族手当が、103万円(所得税の扶養)を超えたらなくなるのか、130万円(社会保険の扶養)を超えたら無くなるのかを一度確認すると良いと思います。

103万円じゃなく、130万円を超えたら家族手当をなくすという会社もたくさんあるので、この規定は法律によるものじゃなく会社による規定だからです。

一番良いのは130万円(月収10.8万円)までは家族手当をもらえるということで、今の職場を続けつつ130万円未満に収まるようにもう一つの仕事を探して始める。

というのではないでしょうか?

もし現在の旦那さんの扶養に入っていてそれを解除する場合、旦那さんの保険組合へも書類提出が必要なはずです。

そして国保と国民年金の切り替えはご自身で役所に行って行なうことになります。

12月に扶養を超える程に働くのであれば、12月中に一気にやるのが良いと思います。

なかなか難しい判断が必要だと思いますが、悩みすぎない回答を見つけてくださいね!

お忙しいのに早速お返事を下さって本当にありがとうございます。

夫の会社は家族手当は103万までとなっておりまして、以前130万まで大丈夫と思って働いていた時期が3年くらいあってその分遡って追徴課税された事があります。

家族手当が無くなると

130万から108000円(9000円×12ヶ月)を引いた額で1192000円

そこから税金を引いた額が手取りという事ですね。

そしてその130万は交通費混みなのですよね(このサイトで大分わかってきました)

そうなると余り103万と変わらないんですね。。。

ちょっと色々考えてみます。

本当にありがとうございます。助かりました。

りんママさん。

103万円で手当てナシなんですね…。ん~難しいところですね。。。

103万円以内に抑えていたら家族手当分の10.8万円も入ってくることになるので、

それこそほとんど変わらないとも言えると思います。

僕としては自分の時間を削って仕事を増やしても収入が増えないのが目に見えているのであれば、

それこそりんママさんが考えている「夢のために繋がる何か」を探す時間にあててもいいのかもしれませんね。

今のお仕事が夢に近い形の職業とのことなので、お金にならなくても(収入は103万円までに抑えて)何かつながるものが見つかっていけば、

また何か開けるかもしれません。

割り切るのも一つの方法だと思いますし、あまりしんどくなりすぎない程度に、最終的に納得いく道が見つかると良いですね!

初めまして、気になる事があるので質問します。今年の10月から扶養の廃止するとサイトやニュース等見たのですが、具体的に103万や130万の壁がなくなるっていう事でしょうか?

さゃゃさん

今年(2016年)の10月から施行されるのは106万円の壁の新たな制度のみです。

なので、10月からいきなり103万円・130万円の壁がなくなることはありません。

ただ、最近話題にあがっている配偶者控除を廃止しようという動きが出ているのは事実のようです。

配偶者控除(旦那さんの税金が安くなる控除)を受けるためには年収103万円に抑えておかないといけない制度でしたが、

それが廃止されれば必然的に配偶者控除においては103万円という制限はなくなりますね。

所得税がかかるかどうかの103万円は今のところ変わりませんし、配偶者控除の代わりに夫婦控除…のような制度が出来るかも、と言われています。

が、実際まだ決定事項にはなっていないようなので、今後の状況を見守るしかないですね…。

今の現状では103万円の壁や130万円の壁がなくなるとまでは言われていない、というのが僕の認識です。

はしからはしまで読ませていただいたつもりです。

ほかにもあちこちのサイトで勉強させていただいたつもりです。

でもどうしてもわからないのが

106万対象企業で20時間ちょうど。 時給的には8.8万を超えない労働契約を結んで、保険は旦那の扶養という現状。

でも現状はいくらでも残業できて数か月連続で金額を越えてしまった場合

会社的に社保加入対象外にされるならそのまま超えて働いてていいのでしょうか?自ら申請して国民保健と年金に加入する義務があるのでしょうか?

ちいさんこんばんは。

基本的に、従業員が社会保険の加入対象者かどうかは勤務先の保健組合が判断します。

ですが、コメントのように残業が明らからに多く、毎月のように8.8万円を越している状況が続いていたという場合、

仮に勤務先や保険組合が何も言ってこなかった(ちいさんは保険対象外の人と見なされている)としたならば、その瞬間は扶養の状態が続くと思います。

ですが、社会保険事務所などから、「ちいさんは本来月収8.8万円を超す人だから社会保険に加入させとかないとダメな人でしょ!さかのぼってちゃんと手続きしてよ!」

みたいな通達が会社側に来る可能性もあるようです。

もしそうなった場合は、加入しないといけなかった期間までさかのぼって社会保険に加入するための手続きと支払いが必要となってしまうこともあるようです。

(絶対とは言えませんし、バレないかもしれません。)

106万円対象企業で毎月のように20時間、8.8万円を超すような働き方になっているのであれば、

ちゃんと会社とお話しして社保に加入するか勤務時間はちゃんと20時間で対応するかを考えた方が良いかもしれませんね。

読ませていただきとてもわかりやすく説明していただいてるのでちょっと質問させてください。

今現在パート勤務で保険制度対象の企業です。

毎月変動のお給料ですが10月までの収入がすでに104万です。

12月まで130万になるようにおさえて1月からが保険に加入しようと思ってますが私の場合自動的に毎月給与から所得税は引かれてます。 103万を超える時点で所得税控除から外れるようですが別に主人の所得税が上がるということでしょうか?

この場合主人の確定申告時に自動計算でされますか?

また12月までの給与は11月の分なので実際は12月に保険に入って扶養から外れても今年の扶養特別控除は受けれますか?

それともやはり1月1日付けでないと今年の対象にはならないのでしょうか?

保険と税金の控除がややこしく理解できずすみません…>_<…

説明がうまく出来ずすみません。

たえさん初めまして!

とりあえずこちらでコメントの返信しますね。

まず保険制度の対象企業ということですが、これは今までの制度か106万円の制度かで大きく変わってきますが、今回の質問においてお話ししますね。

1月~12月の年収が103万円を超えれば、たえさん自身に所得税がかかってきます。でも、そんな大したことはなくて103万円を超えた額×5%ぐらいだと思ってもらえれば。

それと同時に旦那さんは配偶者控除(旦那さんの所得から38万円控除できるもの)が受けられなくなります。

ということは、たえさんが103万円までに抑えていた時と比べると旦那さんの所得税は上がることになります。

その代わり、たえさんが年収103万円を越えた時点で旦那さんは配偶者特別控除というものが受けられることになるので、いきなり38万円分が控除されなくなるわけじゃなく、たえさんの年収に応じて段階的に受けられる控除が少なくなっていく感じです。(詳しくは国税庁のページを!)

「旦那さんの確定申告」とのことですが、確定申告だった場合は自分で申告して手続きすれば後は計算してくれますし、サラリーマンで会社の年末調整というのであれば、103万円までは「扶養控除等(異動)申告書」、103万円を越して130万円までで働いているというなら「給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書」(どちらも会社からもらえるはずの用紙)という所定の用紙を提出しておけば、後は自動で計算してくれます。

次の質問についてですが、「扶養特別控除」というのは「配偶者特別控除」の意味合いだと考えて言及します。

配偶者特別控除は年間の所得に応じて、配偶者(旦那さん)が受けられる控除です、

そこに社保に加入しているから等は関係ないはずです。(←もし万が一間違ってたらすみません)

なので、年収が配偶者特別控除を受けられる額に収まっているのであれば、変わりなく受けられると考えてよい、と僕の知識ではそうなります。

ただ冒頭の社保の対象企業というのが106万円の制度での対象会社というなら、月収10万円ぐらいだと結局11月から社保に加入となると思われますが、、、。

こちらこそ完全に状況把握が出来ず説明があいまいですみません!

ありがとうございます。

本当は10月から保険に入ってほしいと言われたのですが残り2ヶ月を8万ほどに落とせば130万以内になるので保険の扶養から外れずに済むのでとりあえず12月まではシフト調整を頼んでます。

保険の扶養から外れても配偶者特別控除は受けれるんですね。

パートなので頑張っても150万弱しかいきそうにないので今の職場で扶養から外れるべきか悩んでます

今ニュースで来年度の配偶者特別控除の金額を103万から150万に引き上げるというのは150万まで段階的な控除が受けれるということでしょうか?

一体どんな働き方がいいのかほんとに悩みがつきません…

えっと…社会保険の加入は1年間の年収ではなく月収をベースに見ますが…でも月収が8万円に落とせるなら、とりあえずは大丈夫だと思いますが。。。

僕の知識や意見はあくまで僕自身の見解なので、あくまで参考にとどめて頂くようにしてもらっています。

それで間違いないはず!と僕は認識していますが、そもそも僕の知識が間違っていたということもありうるので…。

ちなみに、配偶者特別控除が150万に引き上げるかも?というのは初耳でした…。

でも、今までが年収141万円までが対象だったのでもし引き上げが行われるというのであれば、150万円までは控除が受けられるという事になりますね!

社保に入ると厚生年金に加入できるので、将来の年金分にプラスと言われてます。

それがメリットかどうかまでは言及できませんが、後悔のない判断が出来ればいいですね!

プロにだとよけい聞きにくく、かといってこんなに親切に返答してくださってるサイトもなかなかなく、ほんとありがとうございます。

現状でも、100万未満、103万未満は、自分の意志で自分が気をつけて調整してもらわないとどこまでも働いてるのが現状な職場です。

さすがに、130万超えるためにはパート契約(社保)してないとなかなか超えれない金額だったけど 106万(月8.8万)は現実的な金額だからしっかり意識しないときついですね~。

103万をしっかり意識してた人みたいにちゃんと計算して勤務延長しないとですね。

そしてなにより、始まってみないと会社?保険組合?の方針がわかんないのが一番の問題ですよね。

現在、契約内容を超えて収入がオーバーしてる方に保険加入の話はありませんでした。

押さえろという意味なのか、現実超えてたら加入させてもらえるのか。

やっぱ全員が全員保険に加入させれないのが会社側の現実だと思うのですが・・・

最初に2~3か月超えたときにまず、イエローカードがでるでしょうから

その時、自分の職場にあわせて改善してかなきゃですね。

ちいさん。

会社が社会保険に加入させるとなると、実質その半分は会社が負担しているものですからね…

106万円の制度も会社側にとってもホントはいらないと思っているはずです。

おっしゃる通り、まだ始まっていないのであーだこーだ言われてますが、

来年ぐらいにはやっと落ち着いてちゃんと判断されるようになるのかもしれません。

大変だとは思いますが、自分の身は自分で守っていくしかないですね…

わざわざお返事ありがとうございました!

今の勤務先で年間収入の計算で103万以内でして来ましたが、10月からの改正で月88000以内年収106万とありますが、10月からの月収入88000以内にする、1月から12月年間収入今年度は103万以内であれば扶養内である。という事で良かったですよね

さなママさんこんばんは!

おっしゃる通り、1月~12月の年間収入が103万円未満に抑えられていれば、所得税はゼロですし、旦那さんは配偶者控除を全額受けられるし(来年消滅するかもとか国会で話されてますが)、

月収も8.8万円を超えないようにしておけば、例え10月からの106万円の制度の対象企業だったとしても社会保険の扶養でいられます。

現状が103万円に収まっているのであれば、特に今すぐに働き方は変えなくても大丈夫だと思いますよ!

初めまして、とてもわかりやすい説明でした。

今まで103万以内でパートで働いていました、学校給食の為夏休み冬休み春休みの長期休暇があります。収入0円の月もあります。

月収88000円を超えてしまう月(10万程度)があっても年収103万以内で押さえていれば、106万の壁の対象にはならないでしょうか?

ご教授お願いします。

みどりさん

頂いた内容の勤務スタイルだと、恐らくは加入にならないんじゃないかと…。(あくまで僕の推測になりますが)

学校給食と言うと、恐らく平日週5日で働かれていると思うのですが、月10万円を超える月が続くのは大体3ヶ月ぐらいですよね。

いわば、4・5・6月は週5日で勤務して月10万円を超える。7月の後半から夏休みに入って8.8万未満におさまる。

9・10・11月は月10万円を超えて、また12月は冬休みに入って8.8万未満におさまる、といった感じなのではないかと想像してます。

最終的には勤務先の判定によりますが、例え1ヶ月だけ月8.8万円を超えても即加入!とはなりにくいです。

さらに、3ヶ月連続で超えたら「この人は年収106万円を超える人だ!」とみなして翌月から加入と判定される人もいるのですが、みどりさんの場合、翌月から加入!と思ったらまた月収8.8万円未満になるから対象外、といった感じが続くのでは?と思われます。

(絶対じゃなく、そういう場合があるという認識でいてもらえれば。。。)

会社側も社会保険に加入となるとみどりさんの加入の半額分負担が増えていくので、恐らくは大丈夫だと思われますが、勤務先で同じように確認しておいた方が安心できると思います!

早速返信ありがとうございます!

おっしゃる通りで越える月が続くと思いきや88000円未満の月になったりします。

ご回答お聞きして安心しましたが、会社の労務課にも確認してみます。

どうもありがとうございましたm(_ _)m

すみません。

はじめてコメントで質問させてもらったらなぜか9/19の方のとこにはいっちゃいました。

お時間あるときにみていただけたらうれしいです!

よろしくお願いします…>_<…

とりあえず頂いたコメントにそのまま返信しました!

ので、9/12のコメントを確認してもらえれば僕の返信がご覧いただけると思います☆

non太さん初めまして。

皆さんの質問にすごく丁寧に答えておられてすごくわかりやすかったのですが、私の知りたいことに該当するものがなく、私も質問よろしいでしょうか?(´Д`;)

夫は自営業というわけではないですが、小さな会社のため国保です。

私はパートで5時間勤務で週5~6日働いています。

今年から私の給料から住民税が毎月2300円引かれるようになりました。

そして先日、会社の方から10月から社会保険になるよというお話をもらいました。

それと同時に市から夫の住民税の支払いの通知がきました。

今までは年に1度5000円給料から引かれていたのですが、10月から毎月5300円引かれるという内容でした。

この金額は夫1人分の住民税ということでいいのでしょうか?

私の理解力が乏しくいまいち制度が理解できていないのですが、私の収入で住民税が上がったという事でしょうか?(|||´Д`)

今まで支払わなくてよかったので高い印象を受けたのですが、この金額は妥当な金額なのでしょうか?

ちなみに主人の年収は250~300万までです。

ぷちままさんこんばんは。

コメントから状況をまとめると、旦那さんは会社勤めをしているものの国保+国民年金を支払っており、住民税は年に1度だけ5,000円が給料から天引きされているという状況。

そしてぷちままさんは、今までは国保+国民年金だったけど、今年の10月から社保に加入することになり、住民税は毎月2,300円が天引きされているということですよね。(今年の6月ぐらいからかな?)

さらに今回、市から住民税の通知が来て10月から毎月5,300円が(会社から)引かれると記載があったということでしょうか…

(ここだけが少し理解できず、市から通知は来るのに天引きされるのは会社の給料からでさらに10月からいきなりというのがわからなくて…すみません)

基本的に住民税は夫婦だとしても別々に支払いの通知は来るので、通知が来た分は旦那さん1人分の住民税だと思われます。

住民税については詳しい記事はこちらに書いているので、時間がある時に読んでもらえればと思いますが、住民税は均等割と所得割というものがあります。

そして前年に稼いだ収入(明確には所得)が翌年の住民税となります。

支払い方法は普通徴収と言って、自分でコンビニなどで支払う方法と、特別徴収という会社からの天引き方法があります。(会社勤めの人は自動的に手続させられる場合もあります)

まずぷちままさんは、昨年の年収が120万~130万の間ぐらいだったのではないでしょうか?

超簡単に住民税を計算すると、100万円を越した額の10%となりますので、大体それぐらいなのかなと。(ホントはもっと控除とかありますが割愛)

それであれば頂いたコメント内容と合点がいきます。

そして旦那さん。

旦那さんが今までは1年に1度5,000円だけが引かれていたというのであれば、前年の年収が100万円前後だったということになります。

今が年収250~300万円(去年もそれぐらい)になっているのであれば、月々5,000円ぐらいが引かれても問題はないと考えられるのですが、今までは支払うことなく来ていたのにいきなり10月から引かれると通知が来たという事ですよね。

しかも会社の給料から天引きしますと市の通知できたというのも、少し腑に落ちないのですが…。

ぷちままさんの年収によっては、旦那さんが住民税を計算する時に配偶者控除が受けられたり配偶者特別控除が受けられたりして住民税が安くなったりすることはありますが、それは毎年6月頃に決定するものなので10月からいきなり引き落とされるという通知が来たというは、僕も経験がなく分からなくて…すみません。

昨年の収入(所得)によっては住民税は掛かってくるものなので、それに準じていれば妥当な金額でもあるかもしれませんが、市から通知が来ているなら恐らく市税事務所だと思うので、お問い合わせされるのが良いかと…。

お役に立てずすみません。。。

Non太さん。始めまして。

9月まで社会保険加入対象外の会社でパートとして130万円以内で働いていました。

今回の106万円130万円の壁の話しもつい最近知ってビックリしている状態です。

勉強不足でお恥ずかしのですが。。

本題に入りますが130万円の場合は交通費も含むと初めて知り、9月までの月の収入が10.8万円以下の月が一回か二回位なの不安なところではあります。

今までのNon太さんが皆さんに回答しているのを読ませてい頂いた限りでは[おそらく見つからなければ大丈夫でしょう。]というお話だったと思います。(不安です。)

10月はまだ仕事が見つからず収入無し、11月からは仕事は決まっていますが、社会保険加入対象外の会社です。この会社(A社)で月額8.8万円以内ですと前職よりも収入が減ってしまうのでB社で足りない分を週6時間位のシフトでA社とB社の合計10.8万円にする予定です。

この条件であれば主人の社会保険から抜けなくても大丈夫かなと思っています。あっているでしょうか。

はにわさんこんばんは。

まず9月まで働かれていたことで、少し言葉のニュアンスとして勘違いされる方がいるかもしれないので説明しておきますね。

月収10.8万円に交通費は含むのは確かです。そしてはにわさんは9月までに交通費含めて10.8万円を下回ったのが1度か2度ということですね。

ここで「見つかれなければ大丈夫」ということですが、確かに見つからなければ問題ないのですが、これだと「悪いことをしてるけどバレなければ」のように感じてしまうかもしれません笑

社会保険の扶養として見なすかどうかの最終判断が、旦那さんの会社の保険組合となりますので、その保険組合が「はにわさんは扶養でOKの人」とみなせば大丈夫ということです。

過ぎてしまっていることなので、これは経過を見ていくしかありませんが…。

11月からの勤務に関しては、おっしゃる通りでダブルワークをしていても2社で月収10.8万に収まっていれば、社保の扶養内でいられるというのが基本です。

ただ、あくまで僕が伝えられるのは基本の考え方のみになるので、絶対じゃないこともご理解頂ければと思います。

9月までのところで不安だとは思いますが、知っておくのと知らなかったではだいぶと心の持ちようも変わってくると思います。

さらに新しい職場になると大変だと思いますが、頑張って下さいね!

こんにちは

わかりやすく丁寧なコメントを拝見させていただき、一度ご意見をききたく、よろしくお願いします。

我が家は自営です。

わたしは、2つパートを掛け持ちしており、

去年は年間98万におさまっていましましたが、今年は人がたらなかったこともあり、このまま12月まで働くと98万超える予定です。

主人には、住民税がかわってくるので98万以内で働くようにいわれていたのですが、、うっかり忘れていたので、いまさらパート先に働く時間を減らしてくださいとは言い出しにくいです。自営だと103万こえても関係ないともききますが、98万をこえてしまうと、すごく損をするのでしょうか??それともどんどん働いても大丈夫なのでしょうか?質問がまとまりなくて申し訳ありません。よろしくお願いいたします。ああと、すいません。毎年、扶養控除申告書をかくときにそれぞれの会社には他で働いてるとは申告してないのですが、これも103超えてないから大丈夫ともきいたのですが、大丈夫なのでしようか?よろしくお願いいたします。

はすたさんこんばんは!

まず98万円以内というお話しについて。

はすたさんが住んでいる街の住民税がいくらからかかってくるかは市のHPなどで確認してもらいたいのですが、だんなさんがそうおっしゃっているのはまず住民税の均等割が掛かってくるということだと思います。

均等割は年間で約5,000円~6,000円です。

これは僕が住んでる大阪市だったら年収100万円までかかりませんが、市によって変動があるので年収98万円以上でかかってくる場合があります。

また住民税は均等割の他に所得割がありますが(これは大体100万円が多いです)、この計算は100万円を越えた額×10%が所得割としてかかってくる年間の住民税です。

所得税は103万円を越えた額×5%がかかってきます。(年収が200万、300万になってくると10%とあがっていきます)

という計算になるので、超ざっくり言うと100万円を越えた額×10%が住民税(の所得割)、103万円を越えた額×5%が所得税としてかかってくると考えて、後はご自身で計算しつつ判断していけばいいのかなと思います。

また扶養控除申告書(扶養控除等異動申告書)を勤務先で提出するのは年末調整を受けるためなのですが、基本的にその書類を出すのはメインで収入を得ている会社のみになります。

一応両方の会社に提出はするのですが、書類には甲・乙欄があってメインの収入の会社を甲欄にチェックして(=年末調整を行ってもらう)、もう一つの職場を乙欄にチェックして(=年末調整を行わない)提出するのが基本です。

それが言わばはすたさんの場合、両方の勤務先に甲欄として提出していることになっているんだと思います。

勤務先にダブルワークをしていることを言っていないことも、両方の会社に甲欄にチェックして提出していたとしても、そこまでヤバいとかはないので大丈夫だとは思います。

確かに103万円を越えなければ所得税は掛かりませんし。

一番の懸念点は、本来払わないといけない所得税を払わない状態になってしまった場合です。以下例のお話しです。

例えばA社で70万、B社で35万円を稼いでいたとすると、合計で105万円です。この場合本来なら所得税がかかります。

でももし両社に扶養控除等異動申告書を甲欄にチェックして提出した場合、1社だけで見ると所得税がかからない年収になっているわけで、ここで本来払わないといけない所得税を払わない状態になってしまうんです。

こうなってしまうと、後から手続きし直さないといけなくなるので面倒だなと。(バレないかもしれませんけど、それは僕にはわかりません)

年収が103万円までであれば所得税はかからないので、そういう点で大丈夫と聞いたことがあったのかもしれませんが…まぁ確かに脱税しているわけではないので、大丈夫と言われれば大丈夫なのかもしれません。

本来であればダブルワークをしている時点で1年間働いた翌年の確定申告が必要になってしまいますので、両方の会社から来る源泉徴収を持って確定申告さえやっておけば万事大丈夫ですけどね。

というのが僕が持っている知識です。

扶養控除等異動申告書については一概に大丈夫とは言えませんが、年収に関わらず一社に提出するのが基本的なルールになっているので、ダブルワークが大丈夫な勤務先であれば特にメインじゃない方には伝えるなりした方が無難かもしれませんね。

あくまで参考としてしか述べられませんが…。

ご丁寧な返信をしていただき

ありがとうございました。

とてもわかりやすかったです。ありがとうございます。

扶養控除等異動申告書の提出するさいの書き方そうなんですね。今回は103万超えるので、必ずその書き方をします。ただ、毎年自営なので主人が確定申告はするのですが、去年も2つの会社からわたされた源泉徴収は主人にわたして、一緒に確定申告をしてもらいました。

それとも、私は個人で確定申告をするほうがよいのでしょうか??

98万を少しこえるくらいなら、98万までで働くほうがいいとおもいますか??本当に情けない質問で、すいません。。

毎月の収入は増えるのはもちろん助かるので、働こうというおもいです。ですが、損するとかもきくのですが、、。何度も申し訳ありません。お手数おかけしますがよろしくお願いいたします。

はすたさん

確定申告については、恐らく旦那さんが代理でやってくれているだけで、夫婦一緒に申告をしてるわけではないと思います。

所得税等は個人個人にかかってくるものなので、夫婦合算などはないからです。

なので、恐らく旦那さんは自身の自営の分を確定申告して、それと一緒に奥さん分を代理で手続きしているはずです。

あくまで僕が同じ立場ならどうするかという、個人の見解を述べるだけしか出来ませんが…。

98万円を少し越したとしても、所得税も住民税も支払うべき額が大して増えるわけじゃないので、そんなに気にする必要はないのが分かると思います。

なので、少し超える程度で103万円ぐらいに収まるなら、98万円より収入は5万円増えて税金は1万円払うぐらいと考えれば、損はしないかなと考えます。

ネット上にある色んな声では、自営をしている旦那さんなら健康保険の扶養の概念がないから奥さんは働けるだけ働いたらいいと言われています。

確かにそうなのですが、103万円を越えて稼ぎ始めると旦那さんが受けられるはずの配偶者控除がどんどん減っていきます。

さらに、今加入しているであろうご家庭の国民健康保険料も上がっていきます。

というのも、そもそも国保の計算方法は平等割(1世帯いくらというもの)、均等割(保険加入者が何人だからいくらというもの)、所得割(前年度の世帯全体の所得がこれぐらいだからいくらというもの)で計算されます。

はすたさんの収入が増えていくということは、この国保の保険料も上がっていくことになるわけです。

(もちろん稼いだ額以上に保険料が増えるわけではありませんので、働いた分だけちゃんと収入は増えていきます。ただ大体所得の10数%が国民健康保険料の所得割として支払いが必要になります。)

この辺りを考え始めるとキリがないですが、僕が自分に置き換えて考える結論は以下です。

98万円を少し越して103万円までぐらいなら、全く気にせずに働いたら良いかなと。

と言いつつ、例え103万円を越えて110万、120万円ぐらいに収まるかもと思ったとしても、稼いだ以上に支払う額が増えるわけではないので、そこまで気にしなくていいかなとも思っています。

ただ働いた分自分の時間を会社に渡すわけなので、どちらかというと103万円までにとどめた働き方、日々の生活の仕方を考える方が僕自身は好きですし、妻が同じ立場ならそう言うかなと。

この考えの根底に、僕は自分の妻にはあくせく働くよりは、落ち着いた生活をしながら日々いっぱい楽しんでくれた方が良いという考えがあるから、というのが大きいです。

と言っても、旦那さんの稼ぎがどれぐらいで税率がどれくらいであったり、どれほど節税をされているか等によっても大きく変わってきてしまうので、一概には言えないという何とも言えない結論になってしまうのですが。。。

僕も明確な回答は出来ませんが、少しでも参考になれば幸いです。

ご丁寧な返信ありがとうございました。

今回は改めて、考えることができました。

確定申告は自分で行ってみます。

予定で計算してみると、110万くらいになりそうなんですが、103万におさえられそうなら少し考えなおそうかなとおもいました。

本当にお時間をさいていただき

ご丁寧な回答ありがとうございました。

あくまで僕の意見なだけで、はすたさんの家庭の状況によっても変わってくるとは思います。

旦那さんとも話し合って、うまくことが進むといいですね!

頑張って下さい!

Non太さん、はじめまして。わかりやすく説明されててすごく勉強になりました!

ただ、なかなか不安はとれず、質問にきました!

106万の壁を知ったのが最近……去年と同じく120万ほどで抑えて終わろうと考えており、いいペースできていました。なので10月に貰える給料(11万以内です)合わせると101万になります。あと二ヶ月で106万に抑えるなんて絶対無理!!会社が都合聞いてくれても、生活ができません。。それを会社に伝えると、あと二ヶ月分の給料を8.8万以内にすれば大丈夫じゃないかな?と…………言われたのですが本当に大丈夫なのでしょうか?

今年はそれでやってみて大丈夫なら来年からは106万以内で働こうと思っています。駄目なら社会保険などに入り125万を目ざして働こうと思っています。130万の壁は今のところ残っていますよね?

質問が多くなりすみません。難しいことなので人に聞いたり調べりしてるのですが、不安はどうしてもなくなりません。よろしくお願いします。

ずんこさん

質問と回答をご覧になっていただけたなら、何度も同じような回答になってしまいますが…

1年間の年収がどうかというのは一旦忘れて、10月からの働き方(11月支払いの給料)から考えると良いと思います。

お勤め先が106万円の制度の対象企業というなら、会社の方が言うように今月(2016年10月)から働き方を8.8万円未満にすることが良いと思います。

最終的な判断はもちろん勤務先の判定とはなりますが、制度としては月収8.8万円未満に抑えておけば社保の扶養を外れるというのはないはずです。

そして今後も、1年間という年間の収入を106万円未満に!、という風に考えるよりは、月収8.8万円未満で抑えるように働くことを考えた方が楽だと思いますよ!

106万円で社保に加入かどうかの対象じゃない企業は今までと変わらないので、もちろん130万円の壁も制度として残っています。

僕の口から絶対大丈夫とは言えませんが、今月(10月)のシフトから月収8.8万円未満に抑えておけば、制度としては扶養範囲内の働き方をしていることになります。

ご参考までのお話ししか出来ませんが、うまく働けるといいですね!

とても分かりやすい解説ありがとうございました。私の疑問ほとんど解決してくてました!

1つ質問です。

従業員が501人以上の会社で働く場合、年収103万を超えていなくても社会保険に加入しないといけないのでしょうか?

また、1年以上は続けないほうが良いのですか?

理解できていなくて、すいません。

みちゃんさん

基本的なお話ししか出来ませんが、106万円で社保に加入するのが対象となる企業で働いていたとして、年収103万円に収まっているならば原則社保に加入する必要はありません。

でもたまに、従業員が加入の条件は満たしていないにも関わらず、会社から社保の加入を案内される場合があります。

これがどうして起こるかというと、「会社としては良かれと思ってやってくれていること」がほとんどです。

社保に入るということは、従業員一人に対して会社は半分の費用を払わないといけないので経費が増えます。(だから普通は加入させたくない)

でも「大体加入基準ぐらいに近いから入れといてあげるよ」みたいなことで、加入するように言われることがあるということです。

ただ、結局のところ年金事務所などの調査で加入条件満たしていないのに加入させていることが発覚した等があれば、訂正するように言われることがあるみたいです。

(どんな風に訂正させられるのかは分かりませんが…)

むしろ扶養内で収まっている状態で、社保加入の対象外なのに加入しろと言われたから加入して毎月保険料を支払うよりは、加入しないで扶養でいた方が良いと考えるのが普通なので、もし会社から加入のことを言われているなら一度相談含め話した方が良いかもしれませんね。

上記の説明はあくまで例の話で、恐らく会社の善意でそう話しているんだろうなと思われるというだけなので違うこともあるかもしれません。

ただ、加入条件を満たさないのに加入させるのは会社側から見てもあまり良いものではない(年金事務所などから指摘が入るかもしれない)とは思いますけどね。

素早い返事ありがとうございました!

説明すごく分かりやすかったです!

モヤモヤしてましたが、スッキリしました…

条件すべて満たしていないと社会保険入らなくていいということですね!

基本的な制度としては、条件を満たしていないのに加入する必要はありません。

とは言っても、会社がどのような対応をするのか、反応をするのかまでは分かりませんので、良く話し合って対応されるのがいいのかなと思います。

ありがとうございました!

ありがとうございます。

年収で考えるより月収ですね!わかりました。難しいことで頭がパニックですが少し安心しました!先のことも考えて働くとゆうのは大変ですがいつ改正されるかもわからないので、これからも悩みはつきなさそうです(TT)本当にありがとうございました。

いえいえ(^^)

そうですね、まずは月収を気にして働くと少しは気が楽になるかと。

確かに制度の改定は数年以内にさらに行われるでしょうから、こちらも臨機応変に対応せざるを得ないので大変ですが…。

頑張って理解してうまく乗り切ってくださいね!

なんどもすいません。。

ふと世間でいわれている

10月から106万への制度なんですが、

自営の場合はこれまたなにも関係なく考えていいのでしょうか?

何度も申し訳ありません

よろしくお願いいたします

はすたさん

106万円の制度のことは、はすたさんが働いている会社が対象になるかどうかです。

もし会社が条件に全て合致していて、またはすたさんの働き方も条件に当てはまってしまうなら社会保険にご自身で加入しないといけません。

自営だから関係ないというのではなく、ご自身が働いている会社がどうかで決まりますので、確認しておいた方がいいかもしれませんね。

そうなんですね。

いくつもの質問に丁寧に返信していただき、

本当にありがとうございました。

色々な事を考えなおす良い機会になりました。

ありがとうございました。

はじめまして。家内はパート勤務で私の扶養に入っていましたが、10月からの制度改正にて、(パート先は週20時間以上、501人以上の企業)社会保険適用になり、私の扶養から外れました。それはいいのですが、今後もパート年収は103万を超えない為に、今年度の私の年末調整にて配偶者控除、配偶者特別控除のどちらかに該当するのかイマイチ理解できていません。ご存じでしたら教えていただけたら助かります。

マスオさんこんばんは!(追記分も確認しました)

年収106万円を越えないにも関わらず社保に加入になってしまったんですね。

会社との雇用契約の条件が、月収8.8万円を越える条件になっているからなんでしょうね。

ご質問された配偶者控除の件ですが、まず奥さんがマスオさんの扶養に入っているのか扶養から外れているのかは関係ないのはご理解されているかと思います。

あくまで奥さんが1年間で得た収入(所得)がいくらなのかで、配偶者控除になるのか配偶者特別控除になるのかを判断します。

年間(1月~12月)の収入が103万円までであれば配偶者控除として申請。それを越えれば配偶者特別控除として申請、これもご理解されているのかと。

年末調整のための書類提出は11月後半~12月頭頃が多いですね。なので、奥さんの12月の全ての収入が確定していない中で提出しないといけません。

例えば12月のシフトを見て、12月の給料を合わせると年間の奥さんの年収が恐らく103万円以上106万円未満だろうなと想定すれば、配偶者特別控除のための書類(給与所得者の保険料控除申告書 兼 配偶者特別控除申請書)を提出することになります。

でも、お子さんのこともあって、突発的に奥さんが仕事を休み結局予定のシフトから数日休まないといけなくなって、結局103万円にも満たなかった…みたいなことを心配されているということですよね?(違うかったらごめんなさい)

まずはマスオさんが年末調整の書類提出の頃に奥さんの年収の想定を確認して、その想定で書類を提出すればいいかと思います。

万が一、上記の例のように配偶者特別控除で申請したけど配偶者控除だった!みたいなことが起こった場合、会社の経理等に報告して修正が可能です。基本的には年が明けて1月31日までと決まっているかと。

もしこれに間に合わなければご自身で確定申告を行えば処理は可能です。

ちなみに極論の話しですが、上記の例の場合は控除額が増える修正なので、払うべき税金が少なくなるという例です。この場合は、実際は修正を行わなくとも問題はありません。ただマスオさんが税金を払いすぎているというだけなので。

税務署からもとやかく言ってくることはありません。

でも逆の場合、配偶者控除だと思って申請してたら実はもっと年収があったから配偶者特別控除になる!という場合、控除される額が減ることになり払う税金は増えることになります。

この場合に修正をしないでほっておくと、最終的には会社を通してになると思いますが、払うべき税金を払いなさいと通知が来ることになるはずです。

日本は申告主義なので、税務署が得することに関しては指摘してこない(あなたが申告したものに対して処理しただけというスタンス)上に自分が申告しないと返ってきません。

でも、払うべきものを払ってない!という場合は指摘してくるので、その辺りだけちゃんと気を付けておけば例え間違ってしまっても大丈夫だと思いますよ。

あくまで僕の知っている知識を述べているだけなので、その通りにいくとまでは言えませんが、少しでも参考にしてもらえれば幸いです。

こんにちは。無知な私に是非教えてください!

11月から週2日働き、12月からはフルタイムで働く予定です。働く会社からは、12月までは夫の扶養に入ったままで、私の健康保険証だけは発行するので健康保険のみ払って欲しいと言われ、1月から扶養を外れて下さいと言われました。

所得が、少ないので扶養に入ったままでいいのはわかりますが、健康的だけ別なんてあるのでしょうか?出来れば12月もパートで週2日で働いた方が良いのでしょうか?そもそも、何日働いたら社会保険に加入しなければいけないのか、加入条件を一つでもクリアしていたら、入らなければいけないのでしょうか?わかりません。教えてください!お願いします。

ユウさん

状況が詳しくは分からないので、コメントの内容から推察してお話しします。

僕の見解を話すまでなので、あくまで参考までに。

基本的に社保に加入となると、健康保険と厚生年金がセットです。でも、例えば建設業や医療系だった場合、建設国保や医師国保といって健康保険だけは加入し、年金は国民年金を自分で払うというような仕組みがあります。

この組合は全国に100以上あるので、全てを例には挙げられませんが…。

ユウさんが働く会社が国民健康保険組合に加入している〇〇国保という保険なのであれば、健康保険だけ加入するような仕組みになっているかもしれません。

もしそうなった場合、その組合の諸条件がもろもろ規定されているので、こればっかりは会社で健康保険に入るよう言われた人に詳しく聞くしか方法がないかと…。

もし〇〇国保以外というのであればそれ以外の例が僕にはわかりませんので、何か会社が間違っているんじゃないかと思ってしまいます。

それ以外に思い付くものが見当たらなくて…すみません。

早速のお返事ありがとうございました!私の働く会社は〇〇健康保険組合です。12月にフルタイムで働くと扶養から外れて、社会保険に入らなければいけないのかと思い、もしそうなると、確定申告の時税金があがるのではと、心配しておりました。

たった1ヵ月で、1年分の税金が来てはバカらしいと思い、それならばパートで12月は働き1月から社会保険をつけて、フルタイムで働いた方が良いのかと悩んでおりました。

もしかすると、私の働く会社では健康保険のみ加入し、年金は扶養で払わなくても良い……とか?あるのかもしれないですね?

まったくの、無知ですいません。(笑)

ユウさん

国保の保険組合ではなさそうですが…。

1月から今までで働いて得てきた収入がいくらかによりますが、12月にフルで働いたからと言っていきなり税金が跳ね上がることはないです。

年収で103万円を越さなければ、所得税はゼロですしね。

国民健康保険の組合じゃない限りは、会社の社会保険で健康保険に加入する時はセットで厚生年金が付いてくるのが原則なはずなので…どうなっているのか詳細が説明できずすみません。

ユウさんにも誤解があったり、会社側の伝え間違いなどがあるかもしれませんので、ちゃんと会社とお話しするのが良いと思います!

お役に立てずですみません。

とんでもないです!こちらこそ、とても助かりました!

聞ける人が居なくて、とても心細かったので安心しました。私の拙い説明にもかかわらず、一生懸命に答えていただき、心から感謝しています!

ありがとうございました!

恐らく、会社の総務か人事担当が、間違ってるのだと思います。会社の健康保険は、国保ではないので、別々なんてあり得ないと思うんです。建設業医療関係ではないので……。働くのは、11月からなので、税金は大丈夫かなって思いました。

本当に、ありがとうございました!(笑)

初めまして。

教えて下さい。

私は今まで130万内で働いていました。

10月からは106万内で働く事になったのですが

1月からの給料が10万位あったので

このまま働けば120万になるので

先々月から時間を減らしてもらっています。

今年の年収から106万内にするように

友達に言われたのですが

今年の年収は気にしなくても良いのですか?

yasuさん

基本的に、10月からの制度で年収106万円にしなきゃ…というのは、2016年1月~12月までの年収という考え方ではないですよ(^^)

先々月(8月ぐらい?)から働く時間を減らして収入を減らして月収8.8万円までに収まっているのであれば、例え今年1年の年収が120万円ほどになっても問題ありません。

130万円は気にしないといけませんが、10月からの制度として年収106万円のことを気にするのであれば、これからの月収8.8万円を気にするようにしておけば大丈夫なはずですよ!

質問失礼します