僕は会社員として給与をもらいながら、ブログでも収入があり、その他多少なりとも株やFXでも収入を得ています。

ブログは事業としてやっているので、必然的に確定申告が必要になるわけですが、株やFXで利益を得た場合は、申告には第三表(分離課税)という書類が必要になります。

給与収入としては源泉徴収票があり、ブログ収入があって青色の確定申告を行い、且つ株とFXで収入があるという状態で確定申告書を作ったので、実際に行った手順や流れについて、備忘録も兼ねてまとめておこうと思います。

これさえ覚えておけば、確定申告における大まかなところはまとめられるようになっているはずです。

とは言え、僕自身の状況に当てはめた内容となっているので、人によっては合致しない場合もあるかもしれませんので、その辺りはご自身でご確認ください。

株は特定口座(源泉徴収あり)を選択していたので、この記事では取り上げておらず、FXの確定申告をする場合の手順まとめとなっています

ブログや副業で収入を得て確定申告(青色)をするという場合の書類作成については、以下の記事で徹底的にまとめました。

事前知識:FXの確定申告について

FXには株の特定口座のような仕組みはないので、利益が出た場合は原則確定申告が必要になります。

利益が出たのに確定申告しなくても良いのは、年間の利益が20万円以下の場合です。

とは言っても、年収制限や諸条件ありますが…。

この「年間20万円以下の利益だった場合の確定申告不要」というのは、あくまで会社勤めの給与所得者(年収2,000万以下)が、副業的な立ち位置で年間20万円を越えない場合に限っての話です。

僕のように、会社からの給与もありブログでの収入もあるという場合、例えFXの利益が年間20万円以下だったとしても、ブログ収益の確定申告とともに申告が必要になります。

さらに言うと、確定申告が不要というのは所得税のみの話で、住民税の申告は必要だったりします。

かなりはしょりますが、僕のような場合は(事業収入で年間所得20万円以下は考えにくですし)、FXの利益が1円でもあればその利益も合わせて確定申告しましょうということです。

FXの確定申告で必要な書類

FXの利益を確定申告する場合に必要な書類です。

- 申告書B表(第1表、第2表)

- 申告書第3表(分離課税用)

- 先物取引に係る雑所得等の金額の計算明細書

- 源泉徴収票(給与所得がある場合)

- 損益計算書(取引報告書)(←取引したFXの会社でダウンロードが可能だったりします)

パッと見ると書類多すぎ!と感じますが、今回の記事の手順を踏めば、必要な書類は全て作成されます。

損益計算書(取引報告書)だけは、証券会社から自分でダウンロードが必要ですが。

今回僕は給与所得・ブログの事業所得・FXの雑所得で確定申告しており、以下FXの確定申告する際の手順をまとめていきます。

FXの確定申告書類(第三表)の書き方や手順・流れ

給与所得は源泉徴収票があるので、それをもとにブログ収入の青色申告をする際に一緒に申請します。

青色申告の書類を作成する時の詳しいやり方は、以下の記事でまとめました。

事業収入と給与収入しかないという場合はこれだけでOKですが、FXの確定申告は、第三表(分離課税)という書類を提出しないといけません。

マネーフォワードクラウド確定申告というソフトを使って作成したので、そのまま一緒に作ればよかったんじゃないかという話なのですが、マネーフォワードクラウドが第三表に対応していませんでした…。

よって、マネーフォワードクラウド確定申告で一度書類を作成し、その後国税庁の確定申告書等書類作成コーナーに行き、再度自分で入力して作成が必要になります。

難しく聞こえますが、作成した確定申告書で金額は全てはじき出てるので難しいことはありませんでした。

というわけで、マネーフォワードクラウド確定申告で青色申告書類(確定申告書Bと所得税青色申告決算書)を作った後の、確定申告書等書類作成コーナーで作り直すところからの手順です。

所得税コーナーの項目を転記していく

まずは、マネーフォワードクラウド確定申告で作った確定申告書Bを見ながら(プラス源泉徴収票や医療控除の明細書を見つつ)入力していきます。

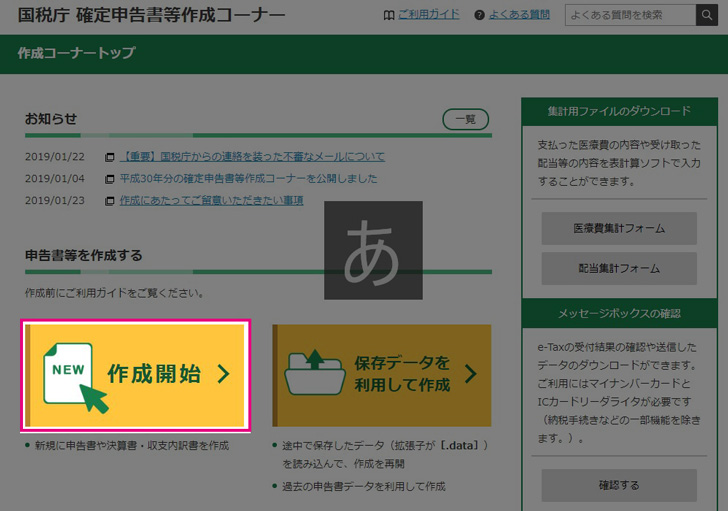

▼国税庁の確定申告書等書類作成コーナーから作成開始

▼「印刷して書面提出する」をクリック。

▼「利用規約に同意して次へ」をクリック。

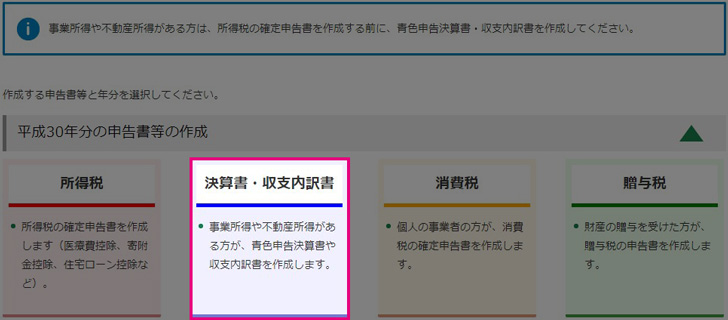

▼「決算書・収支内訳書」をクリック。

青色申告している場合は、まずはこちらの決算書・収支内訳書を作成しておかないと、所得税の確定申告書を作成する際に、うまく金額が反映されないので注意です。

マネーフォワード確定申告で作成した、青色申告決算書を見ながら売上等を入力していきます。

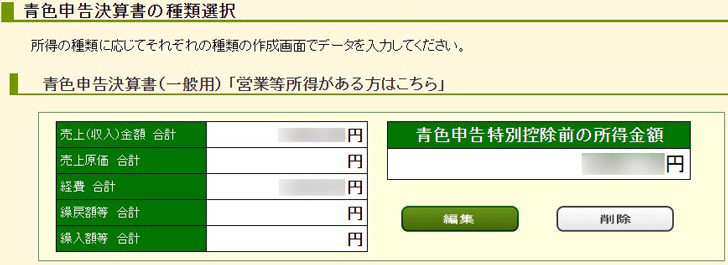

▼こんな感じになりました。

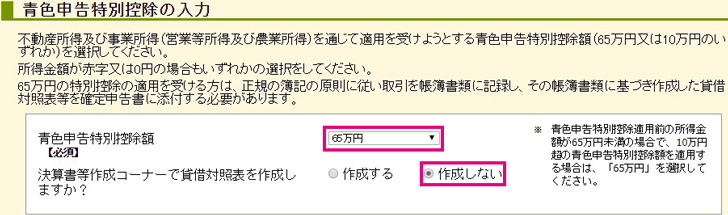

▼次ページに展開される、「青色申告特別控除の入力」については、こんな感じに。

賃借対照表は「作成しない」を選択してますが、そもそもマネーフォワード確定申告で準備出来ているので作成不要というだけです。

そもそも作成済みなので作成しないとしているだけで、作っていない方は作成する必要があります。

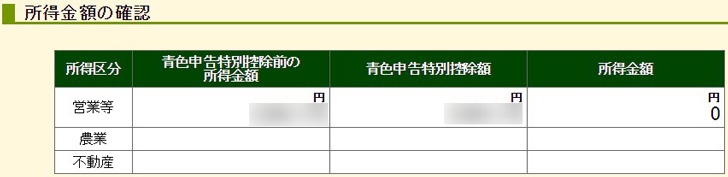

▼「所得金額の確認」のページも進み、

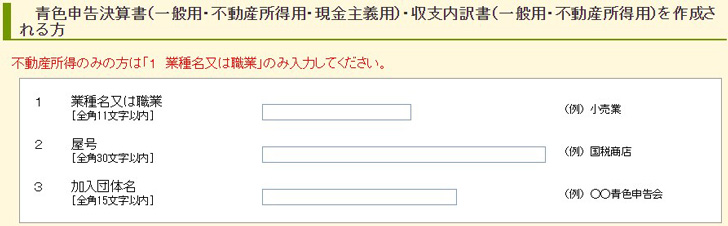

▼「住所・氏名等の入力」のページも入力を済ませます。

正直、ここは書類を出すわけじゃなく、あとの確定申告書の金額を反映させるために入力してるだけなので、とりあえず埋めておけばOKです。

印刷ページはスルーして、不安ならその次のページでここまでの入力データを保存しておきます。

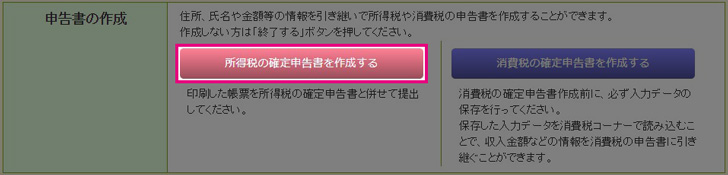

▼そのまま同じページにある「所得税の確定申告を作成する」をクリックします。

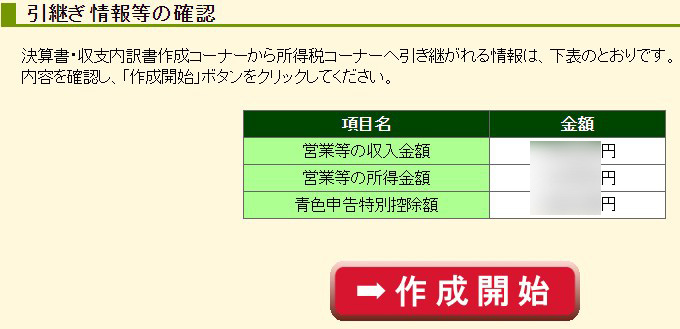

▼このページが出ればOKです。

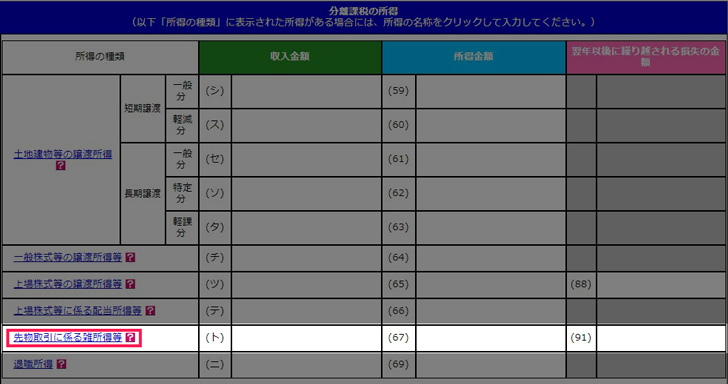

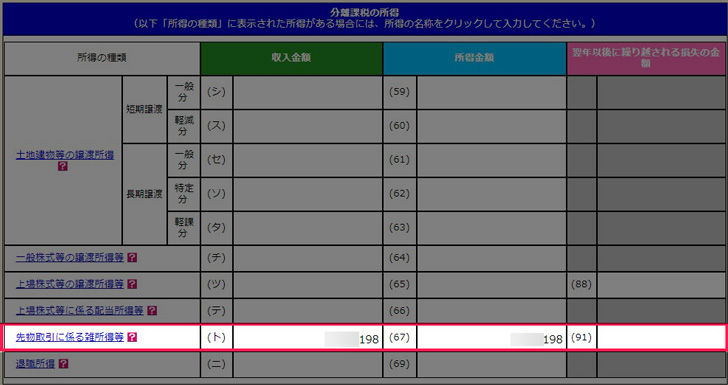

次に進むと、先程入力したデータが引き継がれているはずなので、下部の「分離課税の所得」の項目に入力していきます。

面倒ですが、ここまでをちゃんと入力しないと、確定申告書Bがうまく反映しないことがあるので、必ず先にマネーフォワードクラウドで作った書類から転記しておきます。

分離課税の所得の入力

まずは各証券会社から、損益計算書(取引報告書)をダウンロードしておきましょう。

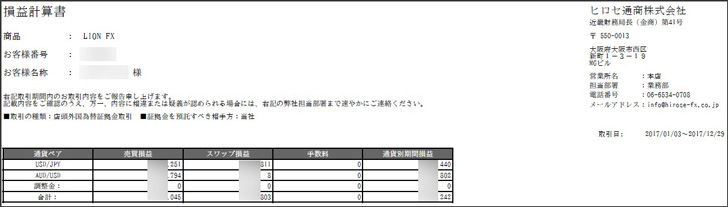

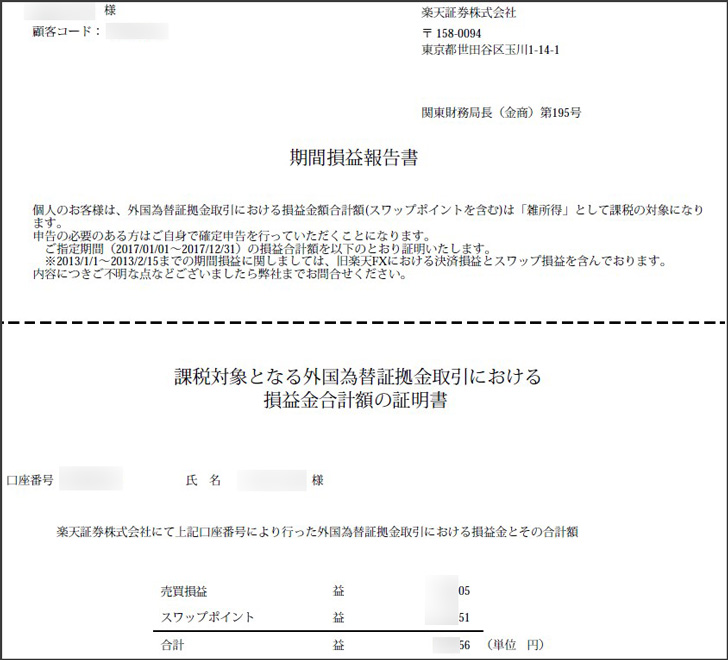

僕の場合、FXで利用している証券会社はヒロセ通商 ![]() と楽天FXになります。

と楽天FXになります。

▼ヒロセ通商の損益計算書

↑ヒロセでは、基本ドル円しか取引していません。

▼楽天FXの損益計算書

これがあれば後は数字を入力する程度なので簡単です。

以下、入力手順です。

▼「先物取引に係る雑所得等」をクリックします。

▼画像のように入力します。

「差金等決済に係る利益又は損失の額」ですが、「決済の方法」がどの会社も「仕切」なのであれば、合算した額を記入してOKです。

取引が終了しているという意味で「仕切」だそうです。

僕はヒロセと楽天で得られた利益を合算して入力しています。

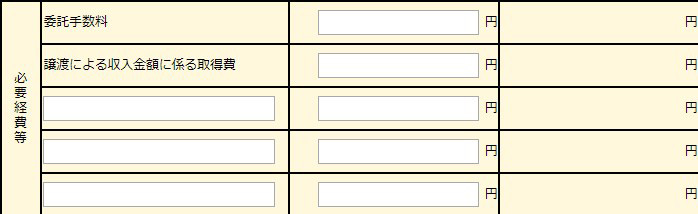

▼経費があればここに入力。

買ってないので分かりませんが、FXの商材なんかを買った場合はここに入れられます。

正直、商材買って稼げるとは思いませんが…。

▼入力を終えると金額が反映していると思います。

以上が、FXの確定申告書類を作るために必要な入力です。

次に進み、納税が必要な場合はその手続きを行い、住民税における入力などを済ませましょう。

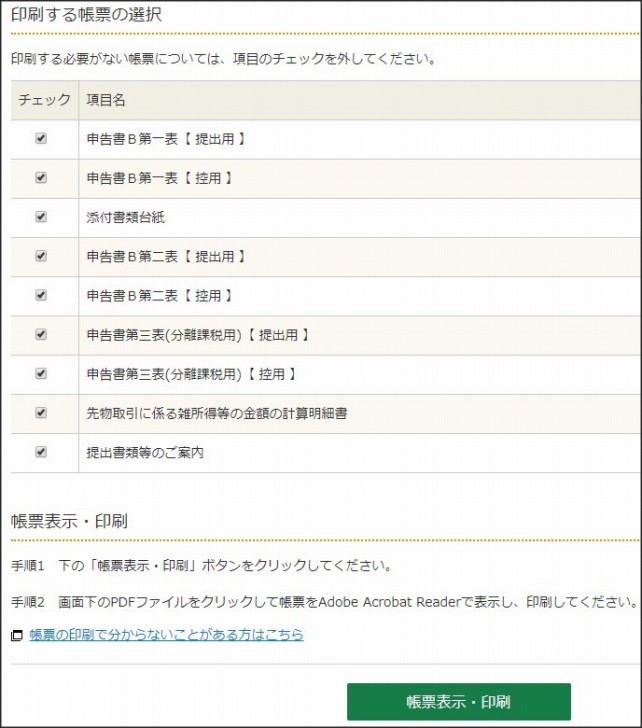

書類のダウンロード&プリントアウト

住民税の入力等を終えて次に進むと、以下のようなページになります。

ここで「帳票表示・印刷」をクリックすることでデータが保存されるので、家のプリンターやコンビニでプリントアウトします。

後は税務署へ提出するだけですね。

税務署への提出

今回の僕はと言うと、事業としての青色申告に加えてFXの雑所得で第三表を加えての確定申告となっています。

なので、プリントアウトした書類一式に、マネーフォワードクラウド確定申告で作成している所得税青色申告決算書(一般用)も一緒に提出が必要です。

その他、控除を受けるために申告している医療費控除の明細書や生命保険の支払証明書なども添付しなければいけません。

さらには、マイナンバーなどのコピー等も一緒に提出なので、漏れがないように頑張りましょう。

以上を全て揃えて、申告期間内に提出すれば完了です。

FXの確定申告書類(第三表)の作成方法|まとめ

来年度も利益として残った場合に、スムーズに確定申告が出来るよう、FXの確定申告書類(第三表)の作成方法をまとめてみました。

FXを始めてもほとんどの人がマイナスになっていると言われている中で、微益でも利益として残し確定申告ができて良かったと思います。(記事執筆時点では、提出期間前なので期間になるのを待ってます)

これで来年もスムーズに出来るはず!

その他、株の申告書類の作成手順や、そもそも青色申告に必要な書類の作成方法などもまとめているので、該当する場合はぜひ参考にしてみてください。

その他の確定申告の記事

▶年度の途中で会社を退職したなら必ず確定申告(還付申告)には行くこと!そのやり方や詳しい内容について

▶退職後に忘れてはいけない確定申告(還付申告)! 提出する書類を自宅のパソコンで作成する方法!

▶会社退職後の確定申告(還付申告)の還付金は、いつ振り込まれて戻ってくるのか?

▶給与・ブログ・株・FXで収入がある個人事業主が、マネーフォワードクラウドで青色申告をするために行った実際の手順まとめ

▶特定口座(源泉徴収あり)の株取引で差し引かれた税金を還付してもらうための確定申告(還付申告)の手順まとめ!

▶FXの確定申告!給与収入と事業収入のある個人事業主がFXの申告書類(第三表)を作成する手順まとめ(←今はこの記事)

はじめまして。

ブログ収入があり、FX利益があり確定申告に悩み、このブログに辿り着きました。

すごく参考になりありがとうございます。

一つだけ質問なのですが…

確定申告書類(第三表)の経費の件ですが…

通信代はどうなされていますでしょうか?

確定申告Bで通信代として挙げているため、重複になる為、記載しなくてもいいと捉えても大丈夫でしょうか?

お時間がある時に宜しくお願い致します。

ゆいさんこんばんは。

参考にしてもらえてよかったです。

僕の場合は、通信代はブログの方で計上してるので、FXの方では一切入れませんでした。

細かくやるなら、スマホでも取引して家でもPCで取引して等々を考えると、計上すること自体は可能だと思います。

ですがプライベートと兼用なら家事按分になりますし、ブログとの比率を考えても計上できる額はかなり少ない割合になるので、大した経費にもならないかなぁというのが僕の考え方です。

経費に関しては、申告しなかったからと言って何か言われることはないのでw、アドバイスはできる立場じゃありませんが、僕なら入れないということでご参考にしてもらえればと思います。

nontaさん、おはようございます。

素早いご返信ありがとうございます。

アドバイスありがとうございます。

私もブログを書きながらFX取引しているので、細かくするのも…と考えていたので

その意見を聞いてホッとしました。

私も家事按分にて経費が出来るものはブログの方で計上しているので

FXの経費があるとしたら、セミナー代、書籍代くらいかなと私なりの考え方も固まりました。

本当にありがとうございました!!